タグ:連結納税

2019年8月27日に開催された政府税調査会で連結納税制度の見直しに関する報告が行われたとのことです。連結納税制度に関する専門家会合による「連結納税制度の見直しについて」では、現状の連結納税制度の課題等として、「連結納税制度により損…

T&A master No.777に「見えて来た新たな連結納税制度」という記事が掲載されていました。この記事によると、昨年11月に開催された「連結納税制度に関する専門家会合」の初回会合において「個別申告方式」の採用が示唆されていたが…

2016年12月22日に株式会社三井住友フィナンシャルグループが「連結納税制度の導入について」という適時開示を行いました。「グループ経営の高度化の一環として、平成 29 年度から連結納税制度を導入することを国税庁長官宛に申請しました…

T&A master No541に”連結納税適用企業の法定実効税率に注意”という記事が掲載されていました。結論としては、連結納税を採用している企業の場合は、平成26年10月1日から施行される地方税の改正を織り込んで計算した法定実効税…

2013年3月29日に国税庁から平成23年度の会社標本調査が公表されました。前年と比較すると連結納税の適用法人が22%増と大きく増加しています。連結親法人数が1,086社と1,000社を超える水準となりました。連結納税は平成…

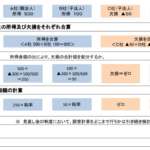

“連結納税(その7)-税額計算の全体像”というエントリで計算された税額の記帳方法については「次回」としながら長期にわたり放置していたことに気付いたので年内に片づけておくことにします。連結納税を採用した場合、計算された税額は最終的に連…

連結納税を採用した場合の個社での税効果については単体納税の場合と同様に税効果の対象となるものには以下の二つがあります。財務諸表上の一時差異等に係るもの繰越欠損金に係るもの前回は2.繰越欠損金に係るもののの法人税分まで…

連結納税の税効果(その1)の続きです。前回は大まかな流れについて書いたので、今回は個別財務諸表における繰延税金資産及び負債の計算についてもう少し詳しく確認します。連結納税を適用している場合であっても、単体納税の場合と同様に税…

今回は連結納税の税効果についてです。はじめて連結納税を開始すると、どうしていいのか勝手がわからず迷いますが、計算手順等については、「連結納税制度を適用する場合の税効果会計に関する当面の取扱い(その2)」(実務対応報告第7号)にしたが…

連結納税のメリットについては、"連結納税(その4)”までで書いたので、今回は連結納税のデメリットについてです。一度連結納税を選択すると、やむを得ない事情があるとき以外は継続適用が必要となりますのでデメリットについてもよく理解しておく…