ムーディーズも日本国債を格下げ(その2)

前回は「日本は破産しない!」(上念司著)という書籍で共感した点について述べましたが、今回は疑問点について述べることとします。

①筆者は、日本国債の金利の低さはダントツで、この金利の低さは日本国債を買いたい人がたくさんいて、人気があり、価格も高く、市場の信頼度はどの国よりも格段に高いと書いています。また、日本国債の保有者は機関投資家が95%を占めるが、無理やり国債を買わされているわけではなく、為替リスク等の関係から自らすすんで国債を購入しているとしています。

ゆうちょ銀行や銀行が自ら選択して国債を購入しているのは事実だと思いますが、その資金を拠出しているのは預金者で、預金者が自分のお金が財政状態の悪化している国の国債に投資されているということをあまり意識していないことが問題ではないかと思います。

財政状態の悪化している取引先企業に無理な融資を行っている銀行があったとして、その銀行に預金していることに問題はないのかということです。自分の預金の裏付けとなる資産の一部は国債なわけですから・・・

過激ですがゆうちょ銀行を解体して、預金の払戻を国債の現物支給にしてみれば、このからくりが明らかになるのではないでしょうか?

②筆者は、「一般的に自国通貨建て債務のデフォルトは外貨建て債務に比べて発生しづらい。自国通貨建て債務のデフォルトが起こりにくい理由としては、政府は利払いのために増税する選択肢を常に与えられていることや、中央銀行が国債を買い入れることによって事実上無制限に財政赤字をファイナンスすることができることが指摘できる」という週刊エコノミストの記事を紹介し、自国通貨建ての債務(すなわち日本国債)が起こることが極めて珍しいことと書いています。

これは確かにそのとおりです。例えば、ある日、国債残高分だけ預金残高に税金をかけますといって預金残高と国債残高を相殺してしまえば、一日にして国債残高0の国が出来上がります。あるいは、10兆円札を90枚くらい印刷して配れば国債の返済は完了します。したがって、デフォルトは起きないというわけですが、そういうことがあまり意味がないことではないでしょうか?

国債の外国人保有残高は45兆円程度であり、筆者は仮に外国人が国債を売り浴びせてきたら変動相場制のため円安が進み、30%程度の円安となると推測されるため、今すぐにでも外国人に国債を売り浴びせてもらいたい気分だと書いています。

確かに円安がすすむと輸出企業にとっては追い風となりますが、この場合国債の価格は下落する(=長期金利は上昇)するはずですが、その影響が全く考慮されていないようです。仮に変動金利で住宅ローンを組んでいるような人は、金利が上昇することによってかなりの打撃をうけるのではないでしょうか?

また、上記の仮定は国債を売って獲得した円貨を外貨にするという前提ですが、仮に円安がすすみ日本の優良企業の業績が上向くことを考慮に入れるのであれば、円建てでは安全資産からリスク資産へ組替えて、その他の通貨の保有資産の構成を変更するというようなことも起こりうるのではないかと思います。機関投資家はそのような行動はしないというのが常識なのかもしれませんが・・・・

③共感した点として、日本の財政状態を負債だけでなく資産にも目を向けるべきという主張を挙げましたが、筆者の分析内容については疑問が残ります。

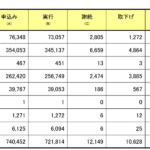

まず、日本のBS(バランスシート)をみると「有価証券」99兆円、「貸付金」162兆円、「出資金」54兆円の合計315兆円が特殊法人向けの投資であって、特殊法人を全廃すると資産と負債が315兆円同時に消えるとしています。

この議論は前提として、額面通りに回収可能な前提ですが、それは虫が良すぎる見積りではないかと感じます。相当部分目減りした額しか回収できないのではないかという疑問が残ります。

また、国の資産サイドには、国道や治水設備等も計上されていますが、これらに価値を見込むこと自体がナンセンスだと思います。さらに、筆者は流動比率を303%と計算して、健全性を主張していますが、計算の際に上記の有価証券と、貸付金が含まれている点は矛盾しているように感じます。

④筆者は日本国全体で純資産が268兆円の純資産が存在するため日本は大丈夫だという説を展開しています。さらに国の負債は一方で国民の資産になっているので国債をいくら発行しても問題ないという趣旨の説を紹介しています。

確かに国債で調達したお金は何かに使用されているわけですが、だからといって国債残高が大きくなっていることが問題ないとするのは間違いだと思います。

本来、再配分を行いたいのであれば税金で徴収するべきだと考えられます。増税されれば、国民はいやでもその使い道に関心を抱くため無駄遣いにストップがかかりやすくなります。一方で、国民があまり意識していないのをいいことに、国債で調達して再配分を実行するという手法は許しがたいと思います。

いいかえれば、貯金している金額の一部は、実質的にすでに消費(返金)されてしまっていることを気づかせないひどい手段だといえます。

さらに、別の個所で国債は国の借金であり民間の借金でないという旨のことを書いている一方で、民間を含めた国全体の純資産が多いから大丈夫というのはやはりおかしいと感じます。

⑤また、筆者は十分な資金を供給すればデフレには陥らないと主張していますが、これも疑問です。経済学的に紙幣と物の需給関係から貨幣量が増えれば貨幣の価値が下がってインフレになるということですが、残念ながら日本は鎖国しているわけではありません。

金利が安い円で調達して成長が見込める国に投資するという動機で行動する投資家がいる以上、貨幣量を増加しても海外へ流れるだけではないでしょうか?銀行は資金がないから貸しはがしのようなことをするのでしょうか?資金に余裕があれば、資金を融資して欲しいと思っている業績の悪い中小企業に貸付をしてもよいと考えているのでしょうか?まったくありえないと思います。

まさに、机上の空論だと考えます。

以上、色々と疑問点が多く、楽観的に日本財政は大丈夫とは考えられませんでした。

日々成長。