当計上前に偶発債務注記を行っている事例は少数

2019年5月27日に日本公認会計士協会は、「偶発事業の会計処理及び開示に関する研究報告」(会計制度研究委員会研究報告第16号)を公表しました。

この研究報告では、「偶発事象のうち偶発損失については、損失の可能性と損失金額の見積もりの可能性が時間の経過とともに高まり、この結果、偶発損失に係る注記の記載から引当金の計上に移行し、最終的な事象の発生又は不発生をもって最終的に財務諸表に反映されるという実務を仮定し、この仮定に基づいて、偶発損失に対する引当金を計上した事例分析を実施した。当協会の事例分析では、実際の実務では、偶発事象について必ずしもそうした取扱いがなされていないという分析結果となった」と述べられています。

上記の仮定は、あくまで理論的にはそうなるのではないかということで、検討した方たちも実際は引当金計上前に偶発債務に係る注記はほとんど見たことがないという感覚を持っていたのではないかと思われます。

研究報告における現行実務の分析は、2011年4月~2016年3月の決算日における、有価証券報告書の連結財務諸表に引当金を計上している会社(東証一部上場会社)を対象として行われたものとされています。

抽出された社数は全部で162社で、そのうち70社が訴訟損失引当金(訴訟関連)、22社が課徴金引当金(違法行為関連)、15社が独占禁止法関連損失引当金(違法行為関連)、12社が損害補償損失引当金(損害補償関連)となっています。その他の引当金は多くても7社となっています。

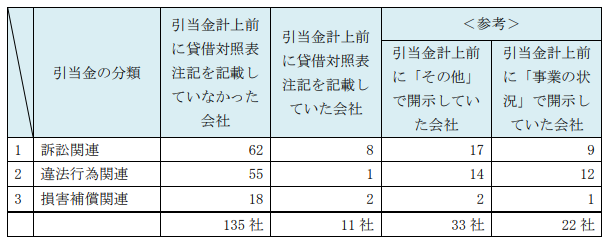

そして引当金計上とBS注記の計上の有無について、全体的には以下のとおりとされています。

最も件数が多い訴訟関連の引当金についての分析内容のみ確認すると、まず、訴訟関連の引当金の前には偶発債務の注記がなされているケースが10%程度あるということになっています。そして、引当金計上前に注記を行っていた事例の傾向分析では、裁判の一審判決で損賠賠償金の支払いを命ずる判決が出されたことを契機として偶発債務の注記が行われているケースが見られたとされています。偶発債務の注記を行っていた会社が引当金計上に移行した契機は明確には読み取れなかったものの、裁判の進捗に従い、損害賠償金の支払いにかかる発生可能性や金額についての見積もりの精度があがった結果、ある時点で発生可能性が高く、金額の合理的な見積もりが可能となったとして引当金を計上したことが示されているとされています。

一方、引当金計上前に注記が行われていなかった会社の事例分析では、「損害賠償金の支払いを命ずる判決が出た場合、当該事実をもって一定の発生可能性と金額の見積もりが可能になったと判断して引当金を計上しているのではないかと想定され」るとされ、「偶発債務の注記の段階から引当金計上の段階に移行する期間が短期間であったケースとして会計処理されていると考えられる」と述べられています。

この研究報告では、現行実務を分析した結果から、「財務諸表の比較可能性」、「開示の適時性」、「開示の充実」という三つの観点から考察が加えられています。このうち「財務諸表の比較可能性」という観点からは、どの程度の損失の発生可能性と損失金額の見積もりが可能であれば、注記による開示や引当金の計上を要するのかについての指針を提供することが有効であると考えるとされています。また、「開示の充実」という観点からは、「注記や引当金計上を行うに当たっては、何を契機に注記や引当金計上が必要と判断したのかについての企業の判断を合わせて記載することが、財務諸表を理解する上で有用であると考えられる」とされています。

訴訟関連の引当金を計上する会社からすると、引当金を計上するのは、発生可能性が高いと考えているということだから払う覚悟があるのだと相手方にとらえられかねないので、一審判決前に引当金を計上するのは考えにくいですが、ある一定額以上の請求を受けている訴訟がある場合にはとりあえず開示するというようなものはあってもよいのかもしれません。