プライム市場への生き残りをかけた増配?-明和産業

2021年8月31日に東証一部の明和産業が配当予想を従来の5倍程度に引き上げる旨を開示しました。

同社は同日「新市場区分における上場維持基準への適合状況に関する一次判定結果とプライム市場基準充足への取り組みについて」という適時開示において、一次判定の結果「流通株式時価総額」が不適合という通知を受けた旨を開示しています。このなかで、「一次判定結果時点の流通株式時価総額は 9,475 百万円と、僅かながら基準を充たすことができませんでしたが、コーポレート・ガバナンスを一層強化するとともに中長期的な企業価値の向上を図り、流通株式時価総額の向上に向けた施策を進めてまいります。」としており、上記の増配についてもその取り組みの一環だと推測されます。

しかしながら、上記の配当予想によって、当期の配当利回りは20%超となり、二日連続でストップ高となっています(結果的に本日終値ベースで配当利回りは約18%となっています)。同社の株価水準を確認してみると、判定の基礎となった期間の株価は直近の傾向からすると悪くない水準であったと思われますが、2年程度遡ると600円を超えていました。仮に、これに近い水準まで回復すれば、流通株式時価総額100億円も余裕をもってクリアできると思われますので、会社としてはこのくらいまでは株価を回復させておきたいということなのではないかと思われます。

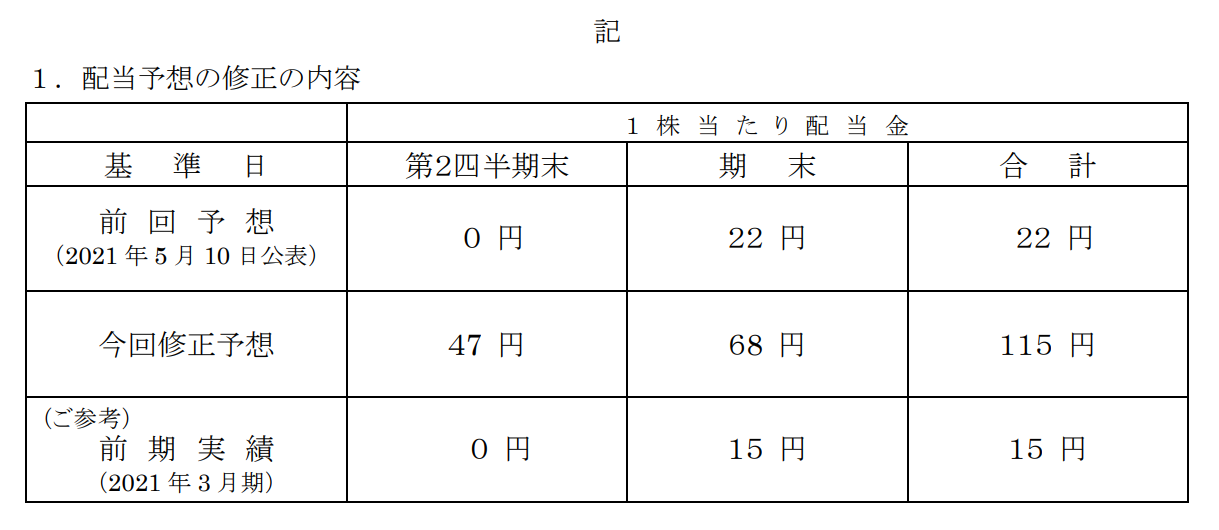

意図はなんとなく理解できますが、現状の配当予想は以下の通り、年間で1株あたり115円となっており、従来は中間配当を行っていなかったものを中間配当も行うように変更しています。公表前は400円台の株価でしたから、間もなく迎える中間期末に株価の10%程度の配当をもらえるということであれば(しかも期末はそれ以上の配当がもらえる)、買いが集中するのも当然と言えます。

(出典:「配当予想の修正に関するお知らせ」2021年8月31日)

ちなみに同社の予想EPSは約43円ですので、上記の配当は約2.5年分の利益を配当するということになります。同社の発行済株式数はどれくらいなのかと確認してみると4187万株なので、これに年間配当予想115円を掛けると約48億円ということになります。

1Q末の現預金が約85億円、投資有価証券が約146億円(前期有報の注記から推測するとこのうち約65億円は市場で売却が容易なもののようです)、借入は約36億円ですので、上記の配当を行うことは可能ということのようです。ただし、これが継続できるかといえばそれは不可能だと思われます(次年度利益が倍増する何かがあれば話は別ですが)。

会社は上記の配当予想の修正の理由について、開示資料で以下の通り説明しています。

当社は、株主の皆様への利益配分につきしては、財務健全性を維持しつつ、安定的かつ継続的に利益配分を行うこととし、連結配当性向 50%を基本として機動的な株主還元を行い、内部留保した資金につきましては、今後の事業展開と経営体質の強化のため有効に活用することとしております。

コロナ禍により先行き不透明な状況が続いておりますが、2022 年 3 月期業績につきましては、中期経営計画を上回る水準を見込んでおります。本日開示致しました「業績予想の修正」及び「プライム市場選択方針決定」も踏まえ、将来の成長投資に必要な資本等を勘案し財政状態を再検証した結果、今般、株主の皆様に中間配当を実施すると共に、期末配当につきましては、連結配当性向を 50%とする基本的な配当方針は今後も維持しつつもそれを上回る配当を行う予定です。

連結配当性向 50%が基本(従来は予想EPS43.1円に対して期末配当予想22円)は変わらないものの、当期はキャッシュが余っていることに気づいたので、115円配当することとしたということのようです。

素朴な疑問としては、当期93円も増配するのであれば、期末配当のみとして、今後3年は毎年50円(従来ベースの20円程度+上乗せ30円)程度配当していくというようにしたほうが株価を安定して維持できたのではないかという気がするので、なぜ一時に配当として吐き出すという選択を行ったのかという点です。あるいは、流通株式比率にもよりますが、定期的に自己株式取得にあてるという方法の方が自然な気もします。

2Qの四半期報告書が提出されたら、前期末と中間期末の主要株主の持株数の推移についても確認してみたいと思います。