カテゴリー:連結納税

連結納税制度は2022年(令和4年)3月31日までに開始する事業年度をもって適用が終了し、グループ通算制度の適用が開始されることとなっています。グループ通算制度開始前に連結納税制度の適用を受けている企業グループは何ら手続を要すること…

”グループ通算制度の概要(その2)ーみなし事業年度”の続きです、6.グループ通算制度開始時・加入時の時価評価連結納税制度と比較してグループ通算制度においては、時価評価(及び繰越欠損金の切り捨て)に関する制度が、組織再編税制と…

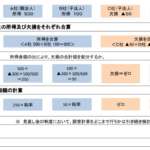

"グループ通算制度の概要(その1)"の続きです。5.グループ通算制度開始・加入時の取扱いグループ通算制度を開始した場合、グループ通算制度開始前の事業年度において、時価評価課税と繰越欠損金の切り捨てが行われます。グルー…

連結納税制度については、導入したらグループ全体で税金を節約できるだろうなと考えつつも、単体納税に比べて事務負担がかなり重くなるといわれていることに加え、一度はじめたら基本的にやめられないことから導入を躊躇していたということもあると考えられま…

2019年8月27日に開催された政府税調査会で連結納税制度の見直しに関する報告が行われたとのことです。連結納税制度に関する専門家会合による「連結納税制度の見直しについて」では、現状の連結納税制度の課題等として、「連結納税制度により損…

T&A master No.777に「見えて来た新たな連結納税制度」という記事が掲載されていました。この記事によると、昨年11月に開催された「連結納税制度に関する専門家会合」の初回会合において「個別申告方式」の採用が示唆されていたが…

2016年12月22日に株式会社三井住友フィナンシャルグループが「連結納税制度の導入について」という適時開示を行いました。「グループ経営の高度化の一環として、平成 29 年度から連結納税制度を導入することを国税庁長官宛に申請しました…

T&A master No541に”連結納税適用企業の法定実効税率に注意”という記事が掲載されていました。結論としては、連結納税を採用している企業の場合は、平成26年10月1日から施行される地方税の改正を織り込んで計算した法定実効税…

既にいくつか気になった記事を紹介している税務弘報2012年9月号ですが、もうひとつ気になる記事がありました。それが「連結納税導入企業の税務調査対策」という記事です。連結納税のデメリットについては、”連結納税(その5)-連結納税のデメ…

今回は、自己創設営業権の時価評価についてです。これが問題となるのは、連結納税の開始に伴う資産の時価評価を実施する場合です。なお、会計上は、営業権の計上は有償で取得したものに限られるので、自己創設営業権が計上されることありません。1.…