連結納税(その5)-連結納税のデメリットは?

連結納税のメリットについては、”連結納税(その4)”までで書いたので、今回は連結納税のデメリットについてです。

一度連結納税を選択すると、やむを得ない事情があるとき以外は継続適用が必要となりますのでデメリットについてもよく理解しておく必要があります(法人税4条の5第3項、5項)。

「やむを得ない事情」については連結納税基本通達1-3-6の解説によれば、「連結開始時に予見しえない後発的な事情(例えば、連結法人数の急増等)により、著しく事務負担が過重となるに至った結果、連結納税を適用していくことが困難と認め得られる場合など」が該当するとされています。一方で、「単に税負担が軽減されることのみを理由として連結納税を適用しないこと」はやむを得ない事情に該当しないとされています。

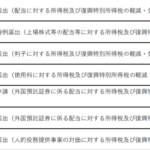

連結納税を導入した場合のデメリットとしては以下のようなものが考えられます。

(1)事務処理負担が増加する

(2)繰越欠損金が切り捨てられてしまう場合がある

(3)子会社の含み益に課税される可能性がある

(1)事務処理負担が増加する

申告の概要については別途まとめようと思いますが、基本的なイメージとしては従来通り個別の税務調整に加えて連結ベースの調整を行うということになります。グループ法人税の導入に伴い、単体納税との差は縮小しているといえるものの、単体納税よりも手間がかかるといえるのではないかと思います。

例えば、連結グループ全体で判断しなければならない税額控除の額などについては、各会社から情報を収集して税額控除の金額を算出し、各社に配分するという手続きが必要となります。ただし、連結子法人では従来自分の会社で計算していたところ基礎データの提出だけで済むようになるのでむしろ手間が減ると言えるかもしれません。

また、社内で連結納税についてのノウハウを蓄積するのにも時間と費用がかかります。外部の税理士(法人)などに丸投げすることもあり得ますが、どのような方針で組織を再編していくかなど社内で検討できる人材がやはり必要なのではないかと思います。

会計士試験に合格して就職できない人がたくさんいるようなので、若い合格者を雇って連結納税担当にさせるというのもありではないでしょうか。

(2)繰越欠損金が切り捨てられてしまう場合がある

平成22年税制改正前は連結子法人の繰越欠損金がすべて切り捨てられてしまうこととなっていたため連結納税の採用の足かせとなっていたという点は以前も少し触れました。

平成22年税制改正後においても、連結子法人となる法人の繰越欠損金は原則として切り捨てられます(法人税法81条の9第2項)。

しかしながら、平成22年税制改正により、特定の連結子法人(「特定連結子法人」とする)となる連結納税開始・加入前の繰越欠損金を特定連結欠損金として引き継ぐこととされました(法人税法81条の9第2項1号、第3項1号)。

逆にいえば、特定連結子法人に該当しない場合には、その子会社の繰越欠損金が切り捨てられてしまうことになります。

そこで、「特定連結子法人」とは何か、および「特定連結欠損金」として引き継ぐとはどういうことかが問題となります。

順序は逆になりますが、「特定連結欠損金」は、その法人の個別所得を上限として控除することができる欠損金を意味します(法人税法81条の9第1項、3項)。つまり、他の連結法人の所得と損益通算して回収することはできませんが、その法人に所得が生じた場合には使用できる繰越欠損金といえます。この制度が使用可能であれば、単体納税でも所得がでなければ繰越欠損金を使用することはできませんので、連結納税を採用しても不利益はないということになります。

しかし、実際には「特定連結子法人」のみ「特定連結欠損金」の引き継ぎが認められます。なお、「特定連結子法人」の範囲は、連結納税開始時・加入時に時価評価が必要となる子法人の範囲と同じです。

詳細な説明は分量が多くなるので次回にしますが、連結納税(その2)で概要を記載しているのでそちらを参照してください。

(3)子会社の含み益に課税される可能性がある

時価評価の対象となるのは(2)で述べた「特定連結子会社」に該当しない子会社となります。含み益が課税されるというのは裏を返せば含み損は損金算入することができます。ですので、一概にデメリットということではありませんが、含み損を相殺できる課税所得が存在しないと、繰越欠損金は引き継ぐことはできませんのでデメリットとなってしまいます。

時価評価が必要な資産は限定されており、基本的には固定資産、土地(土地の上に存する権利を含み、固定資産に該当するものを除く)、金銭債権、有価証券(売買目的有価証券、償還有価証券を除く)及び繰延資産が対象となります(法人税法61条の11第1項、法人税法施行令122条の12第1項2号、3号)。

また、含み損益の金額的基準も設けられており、含み損益がその子法人の資本金等の額の2分の1または1000万円のいずれか少ない金額に満たないものは時価評価対象外とされています(法人税法施行令122条の12第1項4号)。

次回は特定連結子法人の範囲についての詳細を確認します。

日々成長