資産計上される商標権と資産計上されない商標権の違いは?

今回は商標権についてです。個人的には、商標権については最近まであまりよく理解していませんでした。

商標権の内容等の詳細については別の機会に譲ることとしますが、概要は以下のような権利です。

商標権は、商標法に基づいて設定されるものです。権利を取得するには、特許庁に商標登録の出願をし、審査を経て登録可能と判断された場合に、登録料を納付することで、商標登録原簿に登録されて商標権が発生することになります。

商標登録をするメリットは、登録商標を使用する権利を専有でき、他人の使用を排除することができ、他人が権利を侵害する場合には、法律によって侵害行為の差し止め及び損害賠償の請求が可能となることにあります。

ただし、商標権の効力は日本国内にしか及びません。このため、中国での有名商品等の商標が先に登録されたというようなことがニュースになったりします。

また、商標権の存続期間は設定登録の日から10年ですが、更新できるという点が特許権や実用新案権など他の知財権と異なる性格をもっています。

概要はこの位にして、本題に戻ります。会社では、新製品を発売する都度、新製品の商標を登録するので、相当数の商標登録を行っているのが一般的だと思います。ところが、貸借対照表上、資産計上されているものとそうでないものが存在します。

この違いはどこからくるのでしょうか?

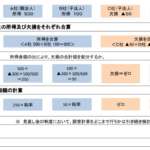

結論からすると、その商標権の取得にあたって、商標権取得にかかる登録費用以外の費用が発生しているかどうかによります。

つまり、商標権は、無形固定資産なので、固定資産の取得原価に関する以下の通達の適用範囲となり、登録費用のみであれば発生時に全額損金算入が認められるため資産計上されないということになります。

(固定資産の取得価額に算入しないことができる費用の例示)

7-3-3の2 次に掲げるような費用の額は、たとえ固定資産の取得に関連して支出するものであっても、これを固定資産の取得価額に算入しないことができる。(昭50年直法2-21「19」により追加、昭55年直法2-8「二十一」により改正)(1) 次に掲げるような租税公課等の額

イ 不動産取得税又は自動車取得税

ロ 特別土地保有税のうち土地の取得に対して課されるもの

ハ 新増設に係る事業所税

ニ 登録免許税その他登記又は登録のために要する費用(2) 建物の建設等のために行った調査、測量、設計、基礎工事等でその建設計画を変更したことにより不要となったものに係る費用の額

(3) いったん締結した固定資産の取得に関する契約を解除して他の固定資産を取得することとした場合に支出する違約金の額

逆に、資産計上されるのはどのようなケースかを考えると、典型的には、新製品のロゴを外部のデザイナーに依頼して作成してもらった場合が考えられます。ちなみに、固定資産の取得価額なので、外部のデザイナーに依頼したとしても10万円未満であれば発生時に損金算入することが可能となります。

外部のデザイナーに依頼した場合には、外注費を資産計上しなければならないとすると、会社内部のデザイナーがロゴ等を作成した場合はどうなるのかが問題となります。仮に会社内部の人件費であれば資産計上不要であるとすると、会社内部の人員で開発したソフトウェアを資産計上しなければならないということと矛盾するので、原則的には資産計上すべきということになると考えられます。

そもそも、商標の作成に関与しているデザイナー等の原価計算をきちんと行っていなければ、資産計上すべき金額すら把握できませんが、固定資産として計上すべき金額の基準(10万円)と作業工数から考えると、かなりの高給デザイナー等が関与していなければ資産計上が必要ということにはならないのではないかと推測されます。

内部で作成した商標について、資産計上漏れを指摘されたという話は聞いたことがないので、一般的にはあまり問題とはならないのではないかと思います。

日々成長