連結納税適用企業は税効果適用時の法定実効税率に注意

T&A master No541に”連結納税適用企業の法定実効税率に注意”という記事が掲載されていました。

結論としては、連結納税を採用している企業の場合は、平成26年10月1日から施行される地方税の改正を織り込んで計算した法定実効税率を用いなければならないということになります。

今回の地方税の改正では、地方税の一部が国税化され「地方法人税」が導入されますが、一方で事業税率が引下げられるため税負担は原則として変わりません。

そして、地方法人税法及び地方税法等の一部を改正する法律が3月31日に公布された一方で、各地方自治体の改正条例は公表されいないので、平成26年3月期決算に用いる法定実効税率はどうするのかが問題となりますが、ASBJが平成26年度地方税制改正に伴う税効果会計について、周知を図るために公表した議事によれば、以下のどちらの方法も認められるとされています。

前述のとおり、地方税の改正による税負担は基本的に変化しないので上記のどちらを使用してもよいということのようです。

連結納税を採用している場合

従来であれば納税を採用している場合であっても、住民税は基本的な考え方としては連結納税を行っていない会社と同じであったといえます。

しかしながら、新たに導入された「地方法人税」は法人税と同様に連結所得(正確には連結所得の金額から計算した法人税の額)を基準として課税されることになりました。

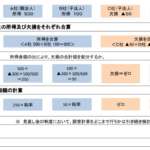

大雑把にいえば、単体納税であれば課税所得が大きく発生しているが、連結納税でグループ内に欠損を抱えている会社があるため連結所得はゼロというようなケースにおいて、従来であれば所得が生じている会社において住民税と課税されていた部分の一部が、連結所得を基準にする地方法人税に移管されたことによって課税されない部分が生じるというような違いがあるといえます。

一方で、連結納税を採用している会社における住民税に係る繰延税金資産の回収可能性は連結納税会社ごとに判断を行うこととされています。

つまり、単体納税の場合であれば、税目間の内訳は変動するにせよ全体的な税負担影響はありませんが、連結納税を採用している場合には、課税標準が単体の所得なのか連結の所得なのかも変動することによって、税負担に影響が生じる可能性があります。

そして、繰延税金資産の回収可能性についても、連結所得で判断するのか単体所得で判断するのかの違いが生じることによって、回収可能額が変動する可能性があります。

そのため、上記議事によると連結納税適用企業の場合は、地方法人税法の税率及び地方税法等改正法による標準税率の増減を織り込んだ住民税率及び事業税率を用いて算出した法定実効税率を使用しなければならないとされています。

国税庁が3月29日に公表した「会社標本調査」によると、平成23年度分の連結親法人数は(資本金が1億円以下の会社が半数を占めていますが)1,086社で前年比22%増となっており、連結納税を採用する会社は増加傾向にあるようですので、連結納税を採用している会社は注意が必要です。

日々成長