会社役員賠償責任保険と費用負担

会社役員賠償責任保険は、株主代表訴訟や第三者による会社訴訟に伴う裁判費用や、裁判で敗訴となった場合に課される損害賠償金を契約範囲内でカバーするための保険で、基本契約部分と特約部分から構成されます。

基本契約部分は、第三者による訴訟に伴う争訴費用と損害賠償金(敗訴時)および会社が勝訴した場合の株主代表訴訟の争訴費用が補償されます。これに特約として株主代表訴訟に敗訴した場合の争訴費用と損害賠償金の補償を特約として付加することができるのが通常です。そして、基本契約の保険料と特約保険料の割合は、通常90%と10%とされています。

さて、この会社役員賠償責任保険にどれくらいの会社が加入しているのかですが、「2014年役員報酬・賞与等の最新実態」(労政時報3880号)の調査結果によると7割超の会社が加入しているとのことです。

回答数が全体で126社とそれほど多くはないものの、会社の規模別に見ると従業員1000人以上の企業で加入割合が最も高く81.6%となっており、大企業ほど加入しているのが一般的ということのよです。しかしながら、従業員300人未満の会社でも加入しているという回答は71.1%となっており、私が思っていた以上に会社役員賠償責任保険に加入するのは一般的なようです。

では、保険期間中の支払い限度額をいくらに設定しているのかですが、実際の回答幅は最低1億円から最高61億円まで幅があったそうですが、5億円が最多で回答中の23.8%、次いで10億円が20.2%となっています。

ただし、上記記事によると「契約上設定可能な限度額は引受先の保険会社によって異なるが、「10億円」の設定が比較的多くなっている背景には、契約時点で設定可能な上限に合わせている例も少なくないものと推察される」とされています。

そして、株主代表訴訟に敗訴した場合の特約については、上記の労政時報の記事では約87%が特約を付しているとされています。

次に、会社役員賠償責任保険の保険料の取扱がどのようになるかですが、基本契約部分の保険料については通常の保険料と同様に会社の損金として処理することが認められます。この点については、法人税法基本通達9-7-16で「損害賠償金の対象となった行為等が法人の業務の遂行に関連するものであり、かつ、故意又は重過失に基づかないものである場合には、その支出した損害賠償金の額は給与以外の損金の額に算入する」とされていることと同様の趣旨と解されます。

一方で、特約保険料部分については、上記基本通達で「その損害賠償金の対象となった行為等が、法人の業務の遂行に関連するものであるが故意又は重過失に基づくものである場合又は法人の業務の遂行に関連しないものである場合には、その支出した損害賠償金に相当する金額は当該役員又は使用人に対する債権とする」とされていることからも、仮に会社が当該保険料を負担した場合には、役員に対する経済的利益の供与があったものとして給与課税の対象となる可能性が高いといえます。

この特約保険料ですが、個人別に特約保険料が計算される訳ではなく保険金額総額に対して保険料が算定されるため、役員が特約部分の保険料を負担するとしても、負担方法をどうするのかが問題となります。

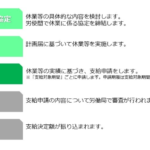

課税上の問題を生じさせないようにするためには、合理的な基準によって各役員の負担額を決定する必要があり、具体的には以下の方法が考えられます。

(1)人数で均等割する

(2)役員報酬に比例して負担する

(3)会社の機関の種類別に負担額を決定する

(1)の考え方は、役員は連帯して会社に責任を負うので、単純に頭数で割って負担しましょうという考え方です。頭数で均等割といっても、無報酬の役員や報酬額がごく少額の役員の負担を調整することも認められるようです。

(2)の考え方は、報酬額の多寡に応じて危険負担も変動すべきという考え方によります。個人的にはこの方法が一番すっきりする気はします。

(3)の考え方は、代表取締役、取締役、監査役という区分で保険料の負担を調整するという方法で、取締役よりも代表権を有している代表取締役の負担を重くするというのも理解しやすい方法だと考えられます。

では、実際にどの方法が一般的なのかですが、上記記事によると(1)の方法が最も多く41.3%とのことです。次いで(2)の方法で30.7%、(3)の方法は21.3%にすぎません。

単純に頭数割の法が納得感が高いということなのでしょうか・・・

日々成長