建物附属設備に対する平成28年4月1日以後の資本的支出も定額法で一本化

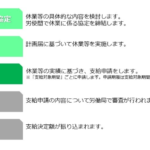

平成28年度税制改正によって建物附属設備と構築物の償却方法が「定額法」に一本化されることなっていますが、従来250%定率法・200%定率法を適用していた建物附属設備等に対して行われた資本的支出についても、平成28年4月1日以後取得分については、減価償却方法として定額法しか認められないこととなるようです(税務通信3393号)。

建物の減価償却方法が定額法に一本化されたのは、平成10年度税制改正においてですが、その際には、適用日前に定率法で償却していた建物について適用日以後に行った資本的支出の償却方法が定額法に強制されることはありませんでした。

しかしながら、現在の法人税法施行令55条1項では、資本的支出の対象となった減価償却資産と種類及び耐用年数を同じくする減価償却資産を新たに取得したものと取り扱われることから、取得日が平成28年4月1日以後の資本的支出についても減価償却方法は定額法で一本化されるとのことです。

したがって、従来定率法を採用していたケースでは資本的支出の対象となった建物附属設備あるいは構築物と、それに対して実施した資本的支出は減価償却方法が異なることとなりますので、種類及び耐用年数が同じであっても償却限度額のグルーピング計算は行えないことになる見込みとのことです。

日々成長