平成28年度税制-支店の事業者向け電気通信利用役務の考え方が改正見込

2015年10月1日以降施行されている電気通信利用役務の提供にかかる消費税改正ですが、数ヶ月運用してみて面倒だと感じるのは外国法人の日本支店との取引です。

基本的な考え方は役務提供を受ける者が国内にいるのか否かで内外判定を行えばよいのですが、内外判定はその本店又は主たる事務所の所在地で行うという落とし穴が設けられています。

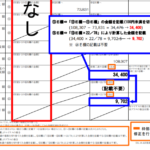

つまり電気通信利用役務を提供している国内事業者が外国法人の日本支店と取引を行う場合には、当該法人の本店は国外にありますので国外取引として消費税は不課税扱いとなります。請求担当者がしっかり理解していればよいですが、99%以上が内国法人との取引であるというようなケースでは、まんまとワナにはまってしまうということが起こりえます。

シンプルに利用者が国内か国外かだけで判定できればよいのにと思っていましたが、平成28年度税制改正においてこの点の改善が図られるようです。

つまり、内国法人の海外支店が国外事業者から受ける事業者向け電気通信利用役務の提供について、消費税課税の対象外とされる改正が行われると同時に、国外事業者が国内にある恒久的施設で行う特定仕入のうち、国内において行う資産の譲渡等に要するものについては、国内で行われたものとして、消費税の課税対象とするように改正が図られるとのことです(T&A master No.629)。

なお、上記の改正は平成29年1月1日以後に事業者が行う特定仕入れについて適用される予定となっています(改正法案附則33条)。

というわけで、1年辛抱すれば状況は改善しそうですが、最初からそのようにしておけばよかったのでは?と感じているのは私だけではないのではないでしょうか。

日々成長