「税効果会計に適用する税率に関する適用指針」が公表されました

企業会計基準委員会から2016年3月14日付で「税効果会計に適用する税率に関する適用指針」(企業会計基準適用指針第27号)が公表されました。

いわゆる公布日基準から成立日基準への変更が定められたもので、公開草案から大きな変更はありませんが、公開草案よりも取扱いの明確化がはかられている部分もあります。

以下、適用指針の内容を確認します。

1.法定実効税率

法定実効税率の考え方に変化はありませんが、地方法人税が導入されたことにともない、個別税効果実務指針で示されていた計算式が下記に変更されています。

2.計算に用いる税率(基本)

適用指針では法人税等(法人税、地方法人税及び地方法人特別税)と住民税等(住民税(法人税割)及び事業税(所得割)に区分して定められているので、若干くどい記載となっていますが、基本的に決算日において国会で成立している税法に規定されている税率による(適用指針5項、6項)とされています。

いずれも「決算日において国会で成立している税法」とは、決算日以前に成立した税法を改正するための法律を反映した後の税法をいうとされています。最初読んだ際に、なんでこの一文が加わっているのかと疑問に思いましたが、確かに「決算日において国会で成立している税法」は改正前の税法も含むので、改正後の税法による税率を意味するためにはこの一文が必要ということのようです。

3.計算に用いる実効税率(地方税法等)

地方税については超過税率を採用している地方公共団代では改正地方税法が成立した後で、各地方公共団体の議会等で条例が改正されるという手順が踏まれるため適用指針も場合分けが面倒になっています。

①決算日までに改正地方税法が成立していない場合(適用指針7項(1))

この場合は、改正前の条例で規定されている税率を用います。改正地方税法が成立すらしていない状態ですので、当然です。

②決算日までに改正地方税法が成立し、条例も改正された場合(適用指針7項(2)①)

地方税法の改正も条例の改正も成立しているので、改正後の条例で規定されている税率(標準税率または超過税率)を使用することとなります。従来で考えると、いずれも改正が公布されているのと同様ですので、これも特に違和感はないのではないかと思います。

③決算日までに改正地方税法等が成立したものの、条例の改正が成立していない場合(適用指針7項(2)②)

これが事業税(所得割)の超過税率の取扱いをどうするのかで問題となっていたケースです。

まず、改正前の条例で標準税率が採用されていた場合には、改正地方税法等に規定されている標準税率を用いるとされています。従来、標準税率を用いていたのであれば改正後も標準税率が用いられると考えるということです。

次に、改正前の条例で超過税率が採用されていた場合には、「改正地方税法等に規定されている標準税率に、決算日において成立している条例に規定されている超過課税による税率が改正直前の地方税法等の標準税率を超える差分を考慮する税率」を用いるとされています。

そして、上記の考慮方法には、例えば以下の二つの方法があるとされています。公開草案の時点では、以下のいずれかの方法によらなければならないかのような規定でしたが、公表された適用指針では方法が例示であり、他に合理的な方法があるのであればその方法を採用することができることが示されています。

例えば、条例の改正が決算日後直後に成立して超過税率が確定しているようなケースでは、適用指針で示されている方法よりも確定税率を使用するということがありえるのではないかと思います。

例示されている一つ目の方法は、改正地方税法等に規定されている標準税率に、決算日において成立している条例に規定されている超過課税による税率が改正直前の地方税法等の標準税率を超える数値を加えて算定するとうものです(但し、制限税率を上限とする)。

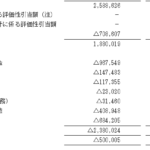

要は、改正前後で標準税率と超過税率の差は同じと仮定する方法です。例えば、改正前の標準税率が3.1%、超過税率が3.4%、改正地方税法で規定された標準税率が1.9%の場合、改正後の超過税率を1.9%+(3.4%-3.1%)=2.2%と考えるという方法です(制限税率との比較は割愛します)。

二つ目の方法は、改正地方税法等に規定されている標準税率に、決算日において成立している条例に規定されている超過課税による税率における改正直前の地方税法等の標準税率に対する割合を乗じて算定するというものです(但し、制限税率を上限とする)。

こちらの方法は、改正前後で標準税率と超過税率の比率が同じと仮定する方法ですが、さらに地方法人特別税の税率が含まれていない事業税の税率に基づいて割合を算定する方法と地方法人特別税の税率が含まれている事業税の税率に基づいて割合を算定する方法が示されています(適用指針設例2)。

これは、地方公共団体によっては、過年度から継続的に地方法人特別税の税率を考慮して超過税率を決定している場合があるためとされています。

一つ目の方法と同様の前提で、地方法人特別税の税率が含まれていない事業税率に基づいて計算する場合には1.9%×(3.4%÷3.1%)=2.08%と考えるということになります。

一方で、改正前の標準税率が3.1%、超過税率が3.4%、地方法人特別税込の税率6.0%(地方法人特別税分2.9%)、改正地方税法で規定された標準税率が1.9%、地方法人特別税込の税率4.8%(地方法人特別税分2.9%)として、地方法人特別税の税率が含まれている事業税率に基づいて計算する場合には、4.8%×(6.3%÷6.0%)-2.9%=2.14%となります。

4.決算日後に税率変更された場合

公開草案では、決算日後に税率変更された場合については明記されていませんでしたが、決算日後に改正税法が成立し税率が変更になった場合には、その内容及び影響を注記するとされています(適用指針10項)。

5.適用時期

当該適用指針は、平成28 年3 月31 日以後終了する連結会計年度及び事業年度の年度

末に係る連結財務諸表及び個別財務諸表から適用するとされています。

日々成長