外形標準課税に係る特例の当初申告要件は基本的になし

税務通信3426号の税務の動向で外形標準課税の特例の当初申告要件が取りあげられていました。

外形標準課税が導入された当初、当初申告要件の付されていない特例にもかかわらず、当初申告要件が付されているものと勘違いして執行する地方自治体があったとのことで、このような誤った執行の影響で、現在でも、実務家の間で誤った解釈で認識しているケースがあるようだとされています。

上記の記事では、直近の事例として、株式会社アゴーラ・ホスピタリティー・グループ(東証1部)の事例が紹介されていました。同社では、当初申告要件の付されていない「特定持株会社の特例」について、過去5年(22年から26年)度分に係る法人事業税額1億7000万円の還付を受けたとされています。

さらに、更正の請求期間外の3年度分(19年から21年)の9,100万円については、顧問税理士の賠償責任保険の適用により、同額の賠償額を受領したとのことです。当初申告要件があったとしても適切なアドバイスが得られていないということで訴えられていたのかもしれませんが、いずれにしても長期間にわたって思い違いをしていると影響額が大きくなるので、改めて当初申告要件について確認しておいて損はないと思います。

タイトルにも記載のとおり、外形標準課税に係る特例の適用を受けるにあたっては、当初申告要件は基本的に設けられていません。

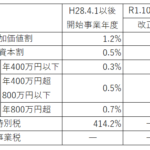

主な特例のうち、当初申告要件が付されている特例は、企業版ふるさと納税(地法附則9の2の2②)のみとなっています。

逆にいうと、雇用安定控除の特例(地法72の20)、地方版所得拡大促進税制(地法附則9⑬~⑱)、無償増減資の加減算措置(地法72の21①)、特定持株会社に係る特例(地法72の21⑥)、負担軽減措置(27年改正地法附則8、9、28年改正地法附則5)等については、当初申告要件は付されていません。

所得拡大促進税制については、当初申告要件が付されていたのではないかと思いましたが、それは法人税の所得拡大促進税制で、地方版所得拡大促進税制には当初申告要件は付されていませんでした。この辺も勘違いしてしまいそうですので、注意が必要ではないかと思います。

なお、当初申告要件の付されていない特例については、法定の納期限から5年以内の更正の請求により、過大納付分の還付を受けることが可能となっていますので、適用可能な特例があったということに気づいた場合には、早急に更正の請求の手続きを行った方が良さそうです。