どうなるSOX?

経営財務3300号の「海外会計トピックス」の中で「どうなるSOX」という記事が掲載されていました(公認会計士 飯田信夫氏 著)

大統領選挙期間中から金融規制改革法(ドットフランク法)の廃止を掲げていた、トランプ大統領は、2017年2月3日に金融規制改革法(ドットフランク法)の見直しに関する大統領令に署名しました。ドットフランク法の見直しの期待から米国の金融機関の株は上昇したといわれているくらいインパクトのあるものなので、ドットフランク法の見直しについては報道でもよく取り上げられている印象があります。

しかしながら「当然SOX(サーベインズ・オクスリー法)も話題となっている」とのことで、上記記事の著者の見解では「ドットフランク法と同様にSOXも緩和されるであろう」とされ、「問題は、どの程度なのか」とされています。

JSOXとは比べものにならないくらい大変なイメージのある本家SOX法ですが、このSOX法の変更を必要とする背景は「雇用の創出」とのことです。むしろJSOXの導入では会計士の雇用が創出されたよななんてことが頭をよぎりましたが、米国では、「雇用創出に大いに貢献してたIPO(新規株式公開)が減少した」そうです。

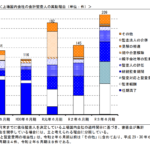

どれくらい減少したのかですが、「1996年はIT(情報技術)などのバブル期でもあり、IPOは863社であったが、2014年は362社、2016年は130社」であったとされています。単に景気の問題ではという反論もあるかもしれませんが、外国の市場には1367社も上場しているということから、「IPO企業は、米国の証券市場を避けていることになる」とされています。

昨日上場したsnap社のように、IPO直後の時価総額が兆単位になると、取引所の規模的にニューヨークで上場を考えなければならないのかもしれませんが、そうでなければロンドンをはじめ、他の取引所で上場したほうが手っ取り早いということなのでしょう。

仮にこの記事にあるとおり、米国SOX法が改正されたとすると、それを真似して導入したJSOXはどうなるのかが問題となります。日本でもJSOX対応が新規上場のネックになっているという認識があったため新興市場では上場後3年間はJSOXの監査が免除されるなどの改正が行われていますが、さらなる見直しが図られるのかが気になるところです。

米国SOXを参考にJSOXが導入されたとはいうものの、レポーティング方式の違いなどもあり、企業側が実際に求められる手間暇は大きく異なると考えられることからすると、米国でSOX法の見直しが図られても日本では従来どおりという可能性が高いといえるのではないかと思います。

ただし、米国で完全にSOX法が廃止となった場合には、議論が再燃することになるのではないかと思います。