平成29年3月期決算のポイント-会計(その1)

会計・監査ジャーナル2017年3月号に「今3月期決算の実務ポイント[会計編]」が掲載されていました。

取り上げられていたのは以下の4項目です。

- 税金及び税効果会計の実務ポイント

- 有価証券報告書の開示内容に係る見直し

- IFRS決算留意事項

- 平成28年度税制改正に係る減価償却方法の変更、退職給付会計、実務対応報告第18号の改正案のポイント

三つ目のIFRS決算留意事項は関係する会社が少ないので、残りの三つの内容を簡単に確認することとします。

1.税金及び税効果会計の実務ポイント

ここで取り上げられていたのは、繰延税金資産の回収可能性に関する適用指針、税効果会計に適用する税率に関する適用指針、法人税、住民税及び事業税等に関する会計基準についてです。

繰延税金資産の回収可能性に関する適用指針については、3月決算会社の原則適用会社では期首から適用となっているため、特に問題はないと思われますが、分類2の会社で株式の評価減などのスケジューリング不能な一時差異が新たに生じた場合で、将来のいずれかの時点で損金に算入されることを企業が合理的な根拠をもって説明し、繰延税金資産を計上しようというような場合には、「合理的な根拠」などが問題となり得ます。

なお、「合理的な根拠」をもって説明すれば繰延税金資産を計上できるとする取扱いは、分類3の会社が5年を超える見積可能期間においてスケジューリングされた将来減算一時差異に対して繰延税金資産を計上しようとする場合も同様ですが、この記事では「極めて例外的」と解説されていました。

慎重な判断が求められることは確かだと思いますが、「極めて例外的であるが」とされている理由は少し調べてみましたがわかりませんでした。

次に税効果会計に適用する税率に関する適用指針については、どの税率を使うのかという基準が従前の公布日基準から成立日基準になっているというのが主な改正点となっています。

この他、地方税で超過税率を採用している場合に、地方税の改正が成立したものの条例の改正が未了という場合の取扱いが明らかにされています。消費税の増税が延期されたことに伴う地方税法の改正延期に関連した条例の改正が未了という場合には、適用指針8項に定める以下のいずれかの方法を適用することとなります。

・標準税率と超過税率の差分をそのままスライドさせる方法

・標準税率に対する超過税率の上乗せ割合をそのままスライドさせる方法

最後に法人税、住民税及び事業税等に関する会計基準については、少し前に「「法人税。住民税及び事業税等に関する会計基準」が公表されました。」で記載したので詳細は割愛しますが、更生等による追徴及び還付の取扱いについて一つだけ確認しておくと、追徴の場合と還付の場合では計上要件が少し異なっています。

すなわち、追徴税額については、更生等により追加で徴収される可能性が高く、その追徴額を合理的に見積もることができる場合に、原則として損益に計上するとされているのに対して、還付の場合は、更生等により還付されることが確実に見込まれ、その還付税額を合理的に見積もることができる場合に、原則として損益に計上するとされています。

2.有価証券報告書の開示内容に係る見直し

有報の記載内容の見直しは短信の記載内容の見直しとセットで行われています。まず、従来決算短信に記載が求められていた経営方針等の記載については、短信ではなく有価証券報告書で記載することが求められることとなりました。

どのように開示するかですが、”例えば、「対処すべき課題及び経営方針等」として、現行の対処すべき課題に加えて経営環境及び経営方針・経営戦略等の記載を求めることが適当である”と述べれてます。

次に「財政状態、経営成績及びキャッシュ・フローの状況分析」の記載の合理化と内容の充実が求められています。これは、従来「業績等の概要」、「生産、受注及び販売の状況」、「財政状態、経営成績及びキャッシュ・フローの状況の分析」に内容が重複している部分がある一方で、ひな型的な開示となっており、投資家との対話に資する情報を提供するという目的のもと、これらの記載が統合されることとなったとのことです。

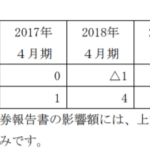

この他、同じような内容が記載されていた新株予約権等の状況、ストックオプション制度の内容(およびライツプランの内容)の記載が統合されることとなりました。また、大株主の状況の記載において、事業報告との取扱いの整合性を図るという観点から発行済株式総数から自己株式数を控除することとなりました。

今回はここまでとします。