上方修正直前の主要株主の異動の適時開示を見てみると・・・

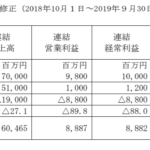

昨年9月に東証マザーズに上場し、その後12月に業績の下方修正を公表して話題となったベイカレント・コンサルティング(2月決算)が、2017年4月14日、業績予想を上方修正しました。より正確には同日付で決算短信が公表されており、「通期業績予想と実績値との差異に関するお知らせ」が公表された訳ですが、営業利益ベースでは業績予想を約45.7%上回っています。

昨年12月9日に公表された下方修正が、第3四半期の短信が1月13日に公表されていることと比較すると、これだけ上方にぶれるのであればもっと早く開示出来たのではないかという気がします。同社はIFRSを適用しているので、のれんの減損テストなどで最後までどうなるかわからなかったということもあるかもしれませんが、1月に開示されている「のれんの減損テストの実施結果についてお知らせ」において3Q時点で検討がなされていることから、のれんの減損が読めなかったということでもなさそうです。

適時開示のタイミングはともかくとして、同社の適時開示で気になったのは、短信および上方修正の公表日の前日に開示された「主要株主の異動に関するお知らせ」です。

同社の第1位の株主が証券一任契約により株式を取得し、持株比率が10%となったというもので、「2017 年4月 13 日付で、次の株主より当社株式を取得した旨連絡があり、主要株主の異動が発生したことを確認いたしました。」とされています。さらに、この株主は「証券一任取引により買付けております。」と、インサイダー取引ではありませんよという感じの記載となっています。

この人は誰なのだろうと調べてみると、同社の創業者でした。Iの部を確認してみると、そもそもこの株主の株を現経営陣に譲渡することを目的としてファンドから出資を受けてMBOを実施したというような経緯があり、役員でもないことから表面的には単なる大株主という位置付けになっています。

IPO時には約32%の株を保有していましたが、その大部分をIPO時に売り出しています(残り4%程度)。ここまでは、特にどうということもありませんが、興味深いのはその後、再び保有割合を増加させてきているという点です。上記の通り最新の開示では10%になるまで買い増しており、3月に提出されてる大量保有報告書によると、2月以降定期的に買付を行っていた様子が窺えます。中でも大きいのは「投資先ファンドによる現物分配により645,000株取得」というもので、これが証券一任契約の一環なのかなと推測されます。

売出価格よりも株価が低迷している中で、1年も経過しないうちに買い戻していくというのは個人的には違和感を覚えますが、こんなことも可能なんだなと勉強になりました。