DCF法で第三者割当しても、簿価純資産でIPO直前期に自己株取得している事例

本日(2017/9/14)、東証マザーズにウォンテッドリー株式会社という会社が上場しました。ビジネスSNSを運営している会社で、色々手がけているようですが、現在のところは採用ソリューションの提供が主な事業のようです。

同社は8月決算で、Iの部を確認すると直前期は約78百万円の利益(単体)を計上しているものの、申請期の3Q(連結)時点では約6百万円の損失となっていました。

本日上場と同時に公表された「東京証券所マザーズへの上場に伴う当社決算情報等のお知らせ」によれば、平成29年8月期の予想は3百万円の利益となっています。ただし、この利益水準だと、監査上の重要性も低く設定されており、決算処理上、何か発見された場合には修正せざるを得ず、赤字に転落しかねない水準であると思われます。

一方で、来期(平成30年8月期)は、売上が約30%増の1,627百万円、利益は134百万円と予想されています。最近の新規上場は、初日に値がつかないのが当たり前のようになっており、同社も本日値がつきませんでしたが、現時点では公募価格でも個人的には手が出せないように感じます。

それはさておき、同社のIの部に記載されている株式公開情報が今後参考となりそうだったので、備忘として取り上げておくことにしました。

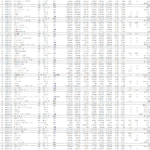

上記のとおり同社は8月決算なので、直前期が平成28年8月期、申請期が29年8月期となりますが、同社は申請期中の平成28年4月27日に大株主であった個人から株式を取得しています。

何らかの事情があって会社が自己株式として株式を取得したのだと思われますが、その際の価格決定方法は、「簿価純資産法により算出した価格に基づき、当事者間で協議の上決定した価格であります」とされています。

会社としてはDCF法などで計算した価格よりも安く取得できるので、当事者が合意したのであれば、価格決定の方法が何であっても本来問題はないわけですが、一方で同社の場合、この取引の少し前の平成27年6月12日と平成27年9月15日に第三者割当増資が行われてます。8月決算のため直前々期と直前期となりますが、発行価格は「ディスカウントキャッシュフロー方式、類似会社比準方式により算定された価格」とされています。

平成28年4月27日に会社が自己株式(11,940株)を取得した際の単価は4,190円であるのに対し、平成27年6月12日と平成27年9月15日に第三者割当増資(合計2,314株)を行った際の発行価格は1株90,000円となっています。当事者が合意して法的に問題なければ問題ないはずとはいうものの、上場が近づくにつれて取引価格は高くなるのが通常で、時間的順序が逆で、ここまで開きのある価格というのは比較的珍しいのではないかと思われます。

当時から上場を目指していたと思われますので、DCF法や類似会社比準方式の株価の方が簿価純資産法よりも大きくなるのは当然ではありますが、20倍以上の開きがあるような状態であっても、上場審査をパスすることはできるというのは今後の参考になります。

もっとも、Iの部には「所有者の事情による譲渡」としか記載されておらず、どのような事情があったのか、記載以上のことはわかりませんが、審査上も事情によるという部分はあるかもしれません。

なお、ここで取得した11,940株のうち10,940株は消却されています。残りの1,000株は、その後50分割されて50,000株となり、この50,000株が、今回の上場により1株1,000円で公募されています。

自己株を取得した単価が4,190円なので、50分割後の取得単価は83.8円。これを市場に1株1,000円で放出するので、会社としてはうまくやったという感じでしょうか。

ちなみに1株90,000円で株式を取得したのは誰かとみてみると、1,111株を取得しているのが、なんと株式会社日本経済新聞社でした。

その後50分割されているので、日本経済新聞社現時点の保有株式数は55,550株となります。取得単価90,000円を50で割ってみると1株1,800円。公募価格は1,000円。FTの買収といい、日本経済新聞社は金があまってるのでしょうか。それなら日経電子版を月1,000円位にしてくれればよいのにという気がします。

株価が公募価格の1.5倍以上になればロックアップは外れるとされており、すでに2,300円の状態にあるので値がつけば売却可能な状態で、果たして日本経済新聞社のとる戦略はどうなるのか、第2四半期報告書の大株主の状況が楽しみです。