近年の不正の類型-T&A master調査結果

T&A master No.738の特別解説に「我が国企業の不正の類型~第三者報告書を提出して企業の調査分析~」という記事が掲載されていました。

これは同誌が2014年4月1日から2018年3月31日までに、不適切な会計処理や不適切な行為等について第三者委員会報告書(第三者を含んだ社内調査報告書を含む)を公表した99社を対象として調査を行ったものとされています。

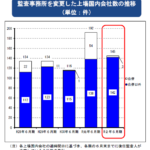

第三者委員会報告書を提出した企業が上場している市場区分別の数は以下のとおりとのことです。

| 市場区分 | 件数 |

|---|---|

| 東証1部 | 49 |

| 東証2部 | 13 |

| ジャスダック | 22 |

| マザーズ | 10 |

| 非上場 | 2 |

| その他 | 3 |

| 計 | 99 |

東証1部が最も多くなっており、おやっ?という感じかもしれませんが、2018年3月末時点の上場企業数が東証1部は2,081と一番多いため上場企業数に対する割合でみると2.3%程度とマザーズの4.1%、ジャスダックの3.0%よりも低くなっています。

東証1部企業も様々であるものの、グループ企業数が多く、海外子会社を有することも珍しくない中で、この率というのは、新興市場企業とはひと味違うといったところでしょうか。

不正を起こした当事者については、連結子会社(国内・海外)が46件で最多であり、これに報告書公表企業が33件で続いています。不正というと横領や着服というイメージがありますが、これらを含む元役員、従業員による不正件数は12件と、全体に占める割合はそれほど大きくありません。

不正の形態としては、粉飾決算の件数が過半の55件となっており、これに資金の横領、着服等が16件、実態のない取引への関与、社外への不適切な支払等が16件と続いています。

次に不正の手口ですが、「架空売上の計上、売上の過大計上」が21件で最多となっており、これに「会社資産や資金の着服・横領」が16件、「架空発注、裏金作り」が12件、「架空在庫の計上、在庫の水増し」が11件と続いています。実際の手口は様々だと思いますが、類型としては、類型としてはある意味想像通りのものがならんでいるという感じではないかと思います。

不正が発覚した経緯は、「会計監査人(監査法人)の指摘」が21件で、「社内調査」(21件)と並び最も多くなっています。「内部通報」は17件とこれに続く多さとなっていますが、全99件中17件なので、本来内部通報に期待されるほど有効には機能していないのかもしれません。

会計監査人の指摘により不正が発覚するケースが多くなっているのが、近年不正リスク対応が監査に求められることになったたことが影響しているのか、それ以前から同様であったのかは定かではありませんが、不正の手口として記載されていた内容は特に目新しくはないので、従来から同様の傾向であったのではないかと推測されます。

上記の記事では、「会計監査人(監査法人)は、東芝の事案をはじめ、不正の摘発という投資家の期待に十分に応えていないという批判の矢面に立たされることが多いが、今回の調査結果を見る限り、税務当局等が持つ反面調査権や強制調査検討を持たない中で、会計監査人はそれなりに健闘しており、一定の役割を果たしていると言えるのではないだろうか」と述べられています。

「それなり」の健闘では、期待ギャップは埋まらないというのが監査人のつらいところかもしれません。