2015年にマザーズに上場した会社の株主総利回りを試しに10社計算してみると・・・

2019年3月期の有価証券報告書から株主総利回りなるものを記載することが必要とされています。

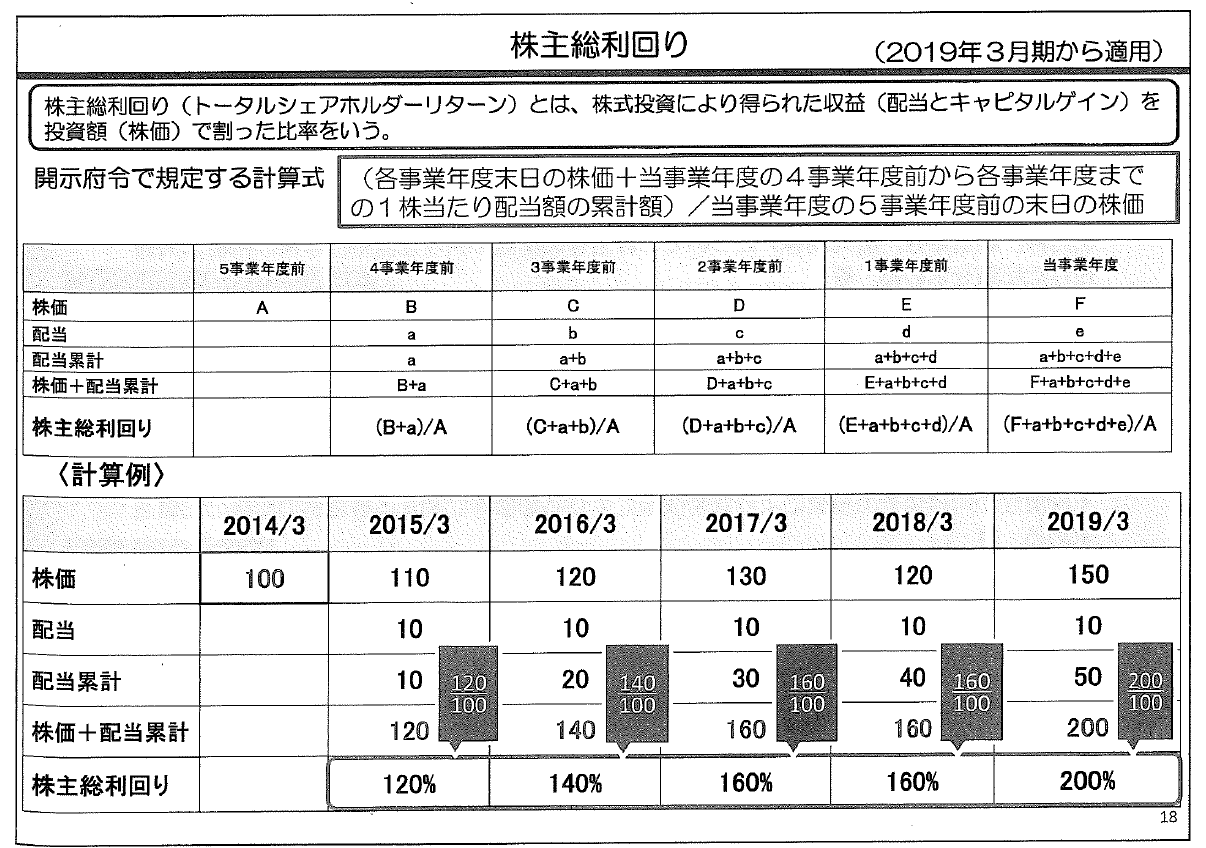

実際の計算方法は以下の通りで、金融庁のサイトに計算式の入ったExcelファイルも掲載されています。

(出典:金融庁「ディスクロージャー制度をめぐる最近の動向等」18頁)

最近5事業年度の間に株式の併合又は分割が行われた場合には、当該株式の併合又は分割による影響を考慮して記載することが求められているので、何回か分割を行っている場合には、配当の金額を調整するのが手間といえば手間ですが、計算自体は難しくはありません。

また、同時に会社が選択する株価指数の総利回りと比較することが求められています。

基準年が株価が高い時期だったのか低い時期だったのかによって、計算される総利回りは結構影響を受けると考えられるものの、IPO後、数年を経過した会社でどのような状態になっているのかが気になったので、10件程度実際に計算してみることとしました(3月決算会社の場合は、19年3月期の配当は不明なので考慮していません)。

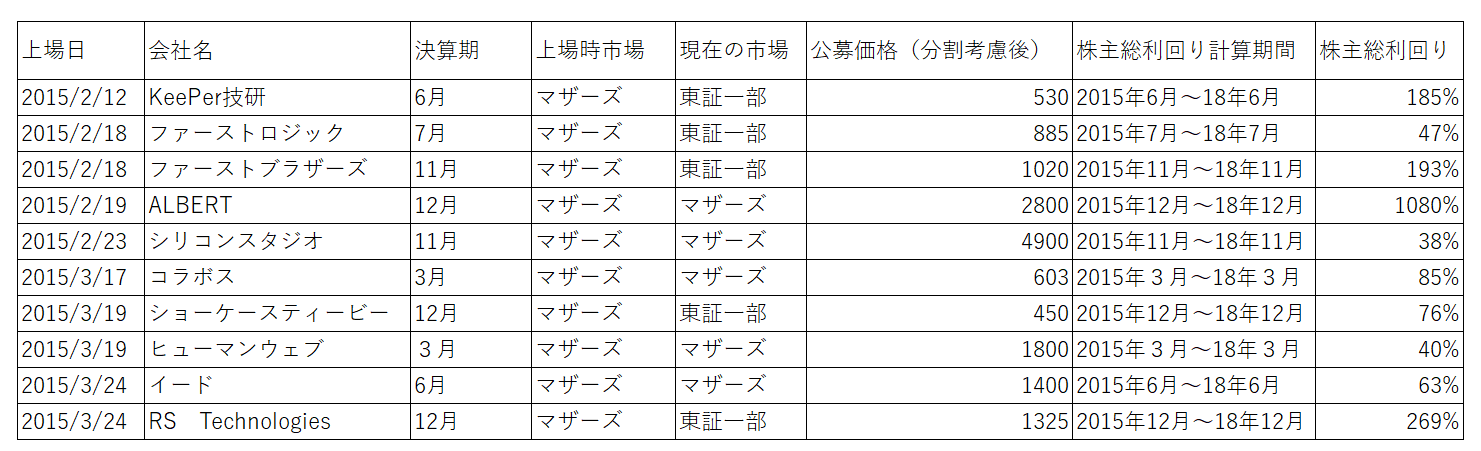

東証の新規上場会社情報に掲載されている最も古い情報が2015年であったので、2015年にマザーズに上場した会社を古いほうから10社計算してみたところ、以下のような結果となりました(総利回りは直近年)。

ALBERTは株主総利回り1080%と計算されましたが、2018年に急激に株価が上昇しているため、17年12月期でみれば114%と計算されました。反対に、シリコンスタジオは株主総利回り38%と計算されましたが、1年前であれば93%という計算結果となっています。

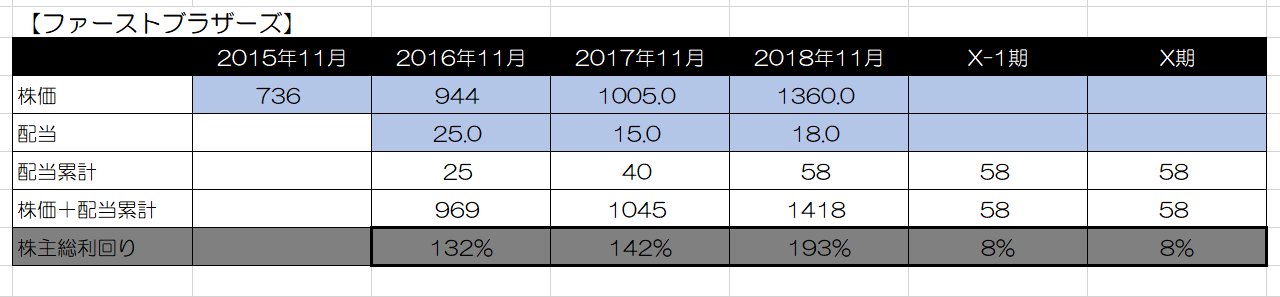

本来はTOPIXの変動などと比較すべきではありますが、各社の計算結果を全体的に眺めてみると、順調に右肩上がりに株主総利回りが上昇しているケースとしては以下のファーストブラザースのようなケースがありますが、このように順調に右肩上がりになっているケースは稀のようです。

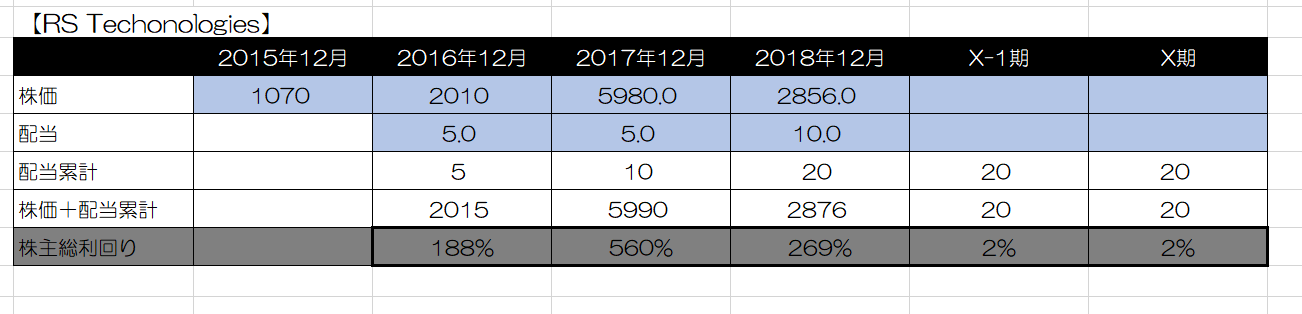

RS Techonologiesの結果も立派ですが、以下のような推移をみると、長期保有よりはタイミングをみて売却したほうがよいと考える人が多いのではないかと思います。

基準年が変われば総利回りも変わっていくので、新規上場会社はしばらくじっと我慢するということが必要なのかもしれません。