のれんの償却期間は基本的に10年が上限になる?

米国基準ではのれんの事後の会計処理について「減損のみモデル」が採用されていますが、FASB(米国財務会計基準委員会)が10月7日までコメントを募集している「識別可能な無形固定資産及びのれんの事後の会計処理」のコメント募集において「のれんの償却及び減損モデル」について支持(又は反対)する理由が問われているとのことです(T&A master No.804)。

このコメント募集に対するASBJの意見は、従来通り「のれんの償却及び減損モデル」を支持しているとのことです。

理由は二つ述べられており、要約すると以下のとおりです。

①のれんは主として超過収益力を表す資産であり、基本的に減価する資産であると考えているため、償却することで減価が反映されるし、自己創設のれんの認識を回避できる。

②のれんは企業結合コストの一部であり、償却を通じて各期の損益に反映させることで、企業結合後の成果を適切に表すことが可能となり、投資家に目的適合性のある情報を提供することとなると考えられる。

”加えてのれんの残高は増加傾向にあり、現行の「減損のみモデル」では、減損が適時に認識されていないのではとの懸念があるが、「のれんの償却及び減損モデル」はこの問題に対処するための実務的で効果的なアプローチであるとしてる”とのことです。

実務的な観点は置いておくとしても、一般人が多額のプレミアムを払って取得したのれんがその後の経営にどのように貢献しているのかを直感的に理解するためにはのれんを償却してもらうというほうが理解しやすいのではないかという気がします(経営者を再任するかの判断もしやすいと思われます)。

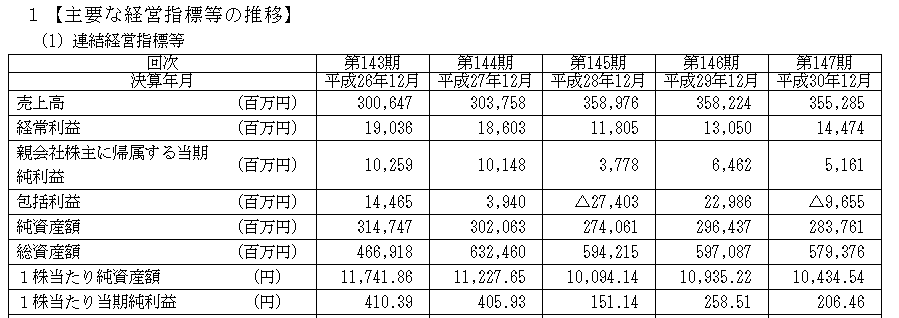

一例として以下の様な会社があります。

平成28年12月から売上は大きく増加している一方で経常利益ベースでは大きく利益が低下しています。

経常利益が大きく低下しているのは、平成28年12月以降多額ののれん償却が生じているためです。

この会社がどこの会社かというと、日本経済新聞です。FTを買収し多額ののれんを計上した以降、償却費の負担増によって、経常利益は買収前よりも低下しているという結果となっています。経常利益は盛り返してきており、このまま順調に利益を伸ばしていくことができれば、(もちろん他の要因も影響しているはずですが)買収が効果を発揮しているということが直感的に理解できると思われます。

日本経済新聞社はFTののれんを20年で償却しているようですが、上記のASBJのコメントでは、”償却期間に関しては、基本的には10年を上限として、「将来の正味キャッシュ・インフローが企業結合により増加すると見込まれる期間」で見積もることが適切であるとしている”とのことです。

この理由もいくつか述べられていますが、一部を紹介すると、「企業結合の効果を10年超の期間で見込むことは稀であることや、米国基準における非公開企業向けの償却オプションで上限として10年が示されていること」などが挙げられています。

原則として10年以内でのれんを償却しなければならないというのは、経営者に無謀な買収を思いとどませる効果があるのではないかと個人的には感じますので、株式投資をする側としてはよいのではないかと思います。また、期間については20年も先のことはよくわからないということが多いと思いますので10年位を原則的な上限とするというのも現実的かなという気がします。

日本では米国基準の影響は薄れてきている感じですが、とはいえ、日本基準とIFRSという関係よりはIFRSと対等な関係で議論ができそうなので、米国でどのような結論が導き出されるのかについては注目です。