「上場有価証券の評価損に関するQ&A」は現在も有効

日々日経平均が大きく変動を繰り返しており、タイミング悪く業績によって株価を下げていた銘柄については、コロナショックで少し前の株価と比較すると50%以上下落している銘柄もそれなりにあると思います。

30%~50%の下落でみれば該当銘柄は当然増加しますが、コロナショックで下げただけというのであれば、3月末で即減損を方針としている会社はほとんどないと思われます。

期末日時点で50%以上下落した場合には、通常減損が求められることとなると考えられますが、上場株式を減損した場合の税務上の取扱いについては、リーマンショック後に国税庁が公表した「上場有価証券の評価損に関するQ&A 」が現在も有効とのことです(税務通信3598号 税務の動向)。

上記Q&Aは、減損処理した上場有価証券等の評価損を損金算入しやすくすることなどを目的として、リーマンショック後の経済危機対策の一環として公表されたものです。

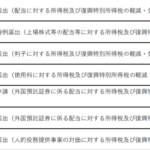

4問のQ&Aで構成されており、全部に目を通してもそれほど時間はかからないと思いますが、要点だけ確認しておくと以下の様になっています。

Q1の質問のポイントは、「税務上、上場株式の評価損の損金算入が認められるには、一般的に株価が過去2年間にわたり 50%程度以上下落した状況になくてはならないというようなことを聞きますが、当社が所有する上場株式はこのような状況に該当しないことから、損金算入することは認められないのでしょうか」で、これに対する回答のポイントは、「回復可能性がないことについて法人が用いた合理的な判断基準が示される限りにおいては、その基準が尊重され、必ずしも株価が過去2年間にわたり帳簿価額の 50%程度以上下落した状態でなければ損金算入が認められないというものではないとされています。

Q2は、50%超下落時の回復可能性の判断基準について、税効果会計等の観点から当社の監査を担当する監査法人のチェックを受けながら策定した形式基準を継続的に用いた場合、税務上の損金算入の判断は合理的なものと認められるかというものです。

これに対する回答は、継続的に使用するのであれば、その基準に基づく損金算入の判断は合理的なものと認められるとされています。

Q3は合理的な判断基準に基づいて評価損を損金算入した翌期に以降に、株価が戻ったような場合に損金算入を遡及して是正する必要があるかというもので、これに対する回答は不要というものです。

最後のQ4は、前期において50%超下落で会計上評価損を計上し、税務上は加算していたものが、当期合理的な判断基準に該当したことにより、税務上損金算入の要件を満たしたと判断した場合、損金算入処理や金額はどうなるかというものです。

これに対する回答は、「評価損否認金の額も含めて、その事業年度の損金の額に算入することが認められる」というものです。

このQ&Aが役に立つことがない状況がなによりですが、3月決算会社では参照しなければならないことも増えそうです。