テレワーク拠点は法人事業税・住民税に影響する?

ちょっと気になっていた点が税務通信3611号の税務の動向で取り上げられていたので紹介します。程度の差はあると思いますが、コロナ禍により何らかの形でテレワークが実施されているという会社は多いと思います。

今後の状況にかからずリテレワークが原則というケースは、まだそれほど多くはないと思いますが、株式会社ドワンゴは2020年5月29日に「在宅勤務体制の恒久化に向け 6月1日より新たな働き方の試行開始」というリリースを公表し、「7月より在宅勤務制度を本格導入する」としています。ちなみに同社は上記リリースで「6月中の在宅勤務における従業員手当てについては、2月17日から開始している電気代・通信費等手当(551円/週 全従業員対象)の支給を継続します」としていましたが、2020年6月29日の「在宅勤務制度を7月1日より本格導入、恒久化へ 対象者へ毎月2万円の手当を支給決定」で上記の手当を6月末で廃止し、7月より「在宅勤務手当として月額2万円を支給する」としています。

求人情報でも「リモートワークのため勤務地不問」というようなものも目にするようになっていますので、今後、テレワークが常態化する会社も増加していくと推測されます。

テレワークといっても、仕事である以上、会社の規程などにより仕事ができる環境が整備されている場所で行う事が要請されていることが多いと考えられます。そのため、リモートワークといえども、仕事の場所が日々変動するケースは少ないと考えられ、従業員の自宅というケースが多いと考えられます。

仮にテレワークが従業員の自宅で行われるとすると、従業員の自宅は法人住民税の「事務所等」にあたるのだろうかというのが問題となります。地方税法上の「事務所等」にあたるとすると、テレワークが多数存在すると地方税の計算が煩雑となる可能性があります。

この点、税務通信の記事では、”総務省によれば、事務所等の定義に照らせば「該当する可能性はある」”としつつも、”テレワークを行う自宅が「事務所等」に該当するのかというと、自治体の担当者からは否定的な意見が多く聞かれた“とし、”東京都の担当者は、「個別に実態判断を行うためケースバイケース」と前置きした上で、「3要件に照らした場合、例えば自宅に看板が出ているかなど物的設備の観点からみて、テレワークを行っている自宅を事務所等と認定するのは難しいケースが多いのではないか」と話す”とされています(3要件は、①物的設備、②人的設備、③事業継続性)。

仮にテレワークが常態であったとしても、従業員が自宅に会社の看板を出すことはまずないと思いますので、基本的には気にする必要はないということでよさそうですが、各自治体が申告書の記載手引やHP等で判断基準を示しているため、具体的にはそちらも参照する必要はあると考えれれます。

記事で紹介されていたのは、京都市の「均等割申告書(記載手引)」と三重県桑名市のHPに掲載されている「法人市民税Q&A」で、桑名市のサイトでは、「自宅の一部を他の居住用の部分と区別して、社会通念上事務所または事業所とみなされるに足りる設備を施し、専ら法人の事務を行う場所を設けたときのほかは、単に事務を行うことのみをもって、自宅を「事務所または事業所」の範囲に含めることはありません」とされていると紹介されています。

「社会通念上事務所または事業所とみなされるに足りる設備を施し、専ら法人の事務を行う場所を設けたとき」は「社会通念上事務所または事業所とみなされるに足りる設備を施し」かつ「専ら法人の事務を行う場所を設けたとき」と読めますので、該当するケースはかなり限定されると考えられます。

最後に、分割基準における「従業者数」をカウントする場合に、テレワークを常態としているような従業員の所属はどう考えるのかが問題となりますが、”総務省によると、テレワーカーの所属は、「例えば、従業者への作業指示や働き方、給与の支払がどの事務所等から行われているかなど、個別の勤務実態により、課税する各自治体が判断する」”とされ、”東京都では、「自宅が事務所等に該当しない場合、テレワーカーの所属がもともと勤務している事務所等になるケースが多いと思うが、最終的には総合的に判断することとになる」ということだ”とされています。

上記から、従来の勤務をテレワークに移行したというケースではあまり考える必要はなさようですが、複数拠点が存在し、採用を本社人事が一括して行っているような会社が、テレワークを常態とする従業員を新たに採用するというようなケースにおいては、その従業員をどの事務所等の従業員数とカウントするのかというのは、指揮命令系統などを踏まえて判断が必要となると考えられます。

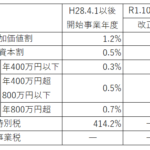

拠点数が多い会社にとっては均等割も馬鹿にならない金額であったりしますので、テレワーク化が本格化すると、そういった面からも拠点のテレワーク化を考えるというケースもでてくる可能性はあります。そうなると税収の問題がありますので徴収側の捉え方に変化が生じてくるということも十分に考えられますので、今後の法改正動向も含め注意が必要だと考えられます。