連結納税制度がグループ通算制度へーシンプルな制度に期待

2019年8月27日に開催された政府税調査会で連結納税制度の見直しに関する報告が行われたとのことです。

連結納税制度に関する専門家会合による「連結納税制度の見直しについて」では、現状の連結納税制度の課題等として、「連結納税制度により損失等を共同利用するメリットがあるにもかかわらず、連結納税制度を選択していない企業グループもいまだ多く存在している」とした上で、その理由として「制度設計が複雑で納税者にとって理解が難しい場合もある上、グループ調整計算を行う必要」があり、「法人間での連絡・調整も煩雑で、申告のための事務負担がかなり大きいという指摘がある」と述べられています。

そして、「連結グループ内の一法人が所得金額の計算を誤った場合、連結グループ内の全法人について再度調整計算を行う必要があるため、後発的に修更正事由が生じた場合の納税者及び課税庁の事務負担が過重になっている。」という点も触れられています。この点については、連結納税を担当している税理士の方かも現在の連結納税制度の大変な点としてよく耳にする内容です。

このような現状を踏まえた上で、「連結納税制度からより実情に即した制度に見直し、事業再編の円滑化を図ることにより、我が国企業がより効率的にグループ経営を行い、国内外の市場で競争力を十分に発揮できる環境を整備することが適当」とし、「具体的には、企業グループの一体性に着目し、完全支配関係にある企業グループ内における損益通算を可能とする基本的な枠組みは維持しつつ、制度の簡素化により、企業の事務負担の軽減を図ることで、企業グループの事務処理能力の差が制度の選択に与える影響をできる限り小さくし、同様の経営を行っている企業グループ間での課税の中立性・公平性を確保」し、「あわせて、後発的に修更正事由が生じた場合にはできる限り事務負担が生じないよう、制度の簡素化を図る必要がある。」とされています。

その結果、連結納税制度を「グループ通算制度(仮称)」とし、 グループ通算制度では、各法人それぞれを納税単位とする個別申告方式とし、法人ごとに課税所得金額及び法人税額を計算することが適当とされています。

グループ通算制度は連結納税制度と同様、対象となるグループ法人は内国法人である親法人と、その親法人による完全支配関係がある全ての法人(外国法人等を除く)からなる企業グループが、その選択により、適用対象となるとされています。

この点、「100%未満の支配関係の企業グループにおいてもグループ通算制度(仮称)を適用できることとする余地はないかとの意見もあった」とされていますが、結論としては、上記のとおり完全支配関係がある法人に限定されることとなっています。この理由としては、少数株主の利益保護が挙げられています。

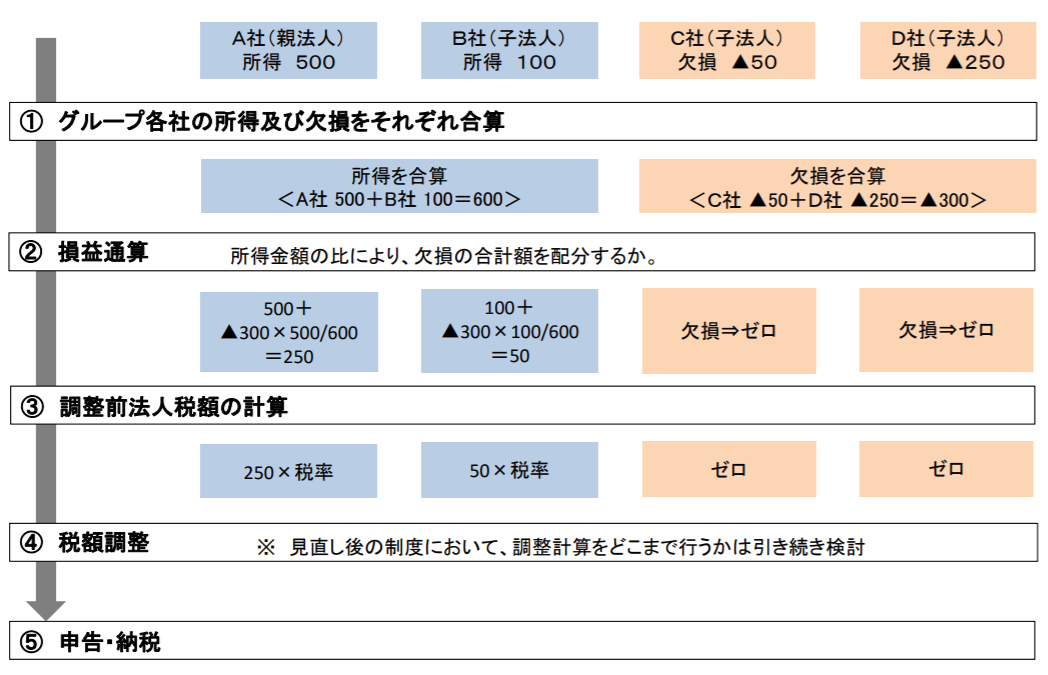

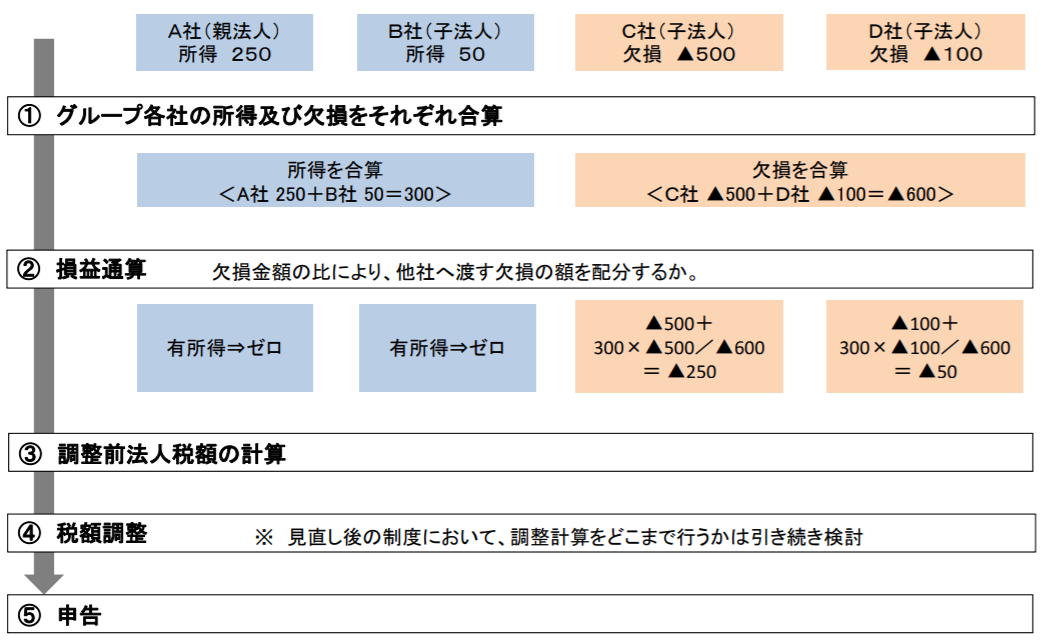

損益通算の方法については、各欠損法人の欠損金及び企業グループ内の繰越欠損金の額を各有所得法人の所得金額等の比で配賦するプロラタ方式が考えられるとされており、具体的には所得が多い場合と欠損が多い場合のそれぞれで以下のような例が説明資料に掲載されています。

所得が多い場合の例

(出典:第24回 税制調査会(2019年8月27日)資料より)

欠損が多い場合の例

(出典:第24回 税制調査会(2019年8月27日)資料より)

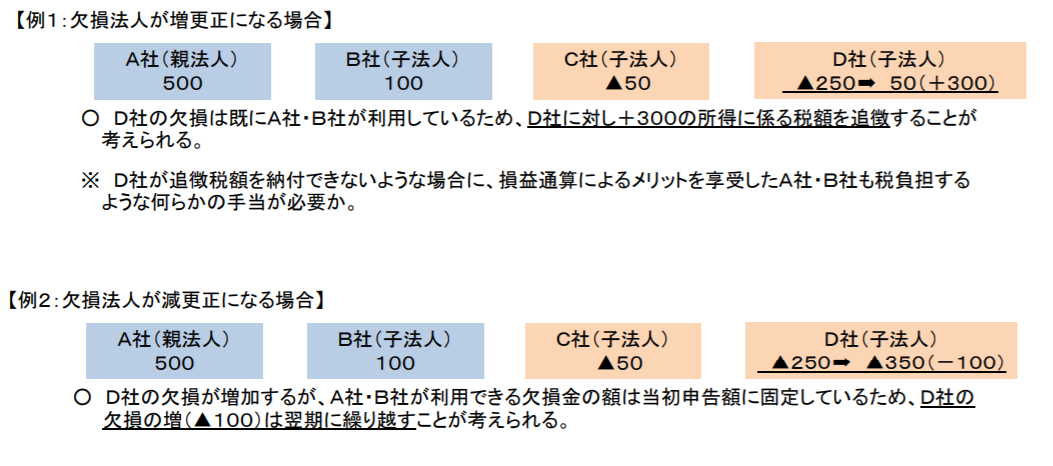

では、連結納税制度で煩雑とされているグループ内の会社で申告が修正されたような場合にどうなるのかですが、この点については以下の様な例が示されています。

(出典:第24回 税制調査会(2019年8月27日)資料より)

上記の例において「※D社が追徴税額を納付できないような場合に、損益通算によるメリットを享受したA社・B社も税負担するような何らかの手当が必要か」と記載されていますが、この点については、「企業グループ内の各法人が一体となって納税する責任を負うこととし、連帯納付責任を負うこととすることが考えられる」とされています。

また、個社の修正が全体に影響しないこととなると「欠損金の繰越期間に対する制限を潜脱するため又は離脱法人に欠損金を持たせるためにあえて誤った当初申告を行うなど、法人税の負担を不当に減少」させようとすることが考えられますが、これに対しては「職権更正において、プロラタ方式で全体を再計算することができるようにする必要がある」とされています。

連結親法人の開始前欠損金取扱いや研究開発税制や外国税額控除、寄附金などのグループ調整計算については、個々に計算するのか調整計算を維持するのかまだ結論がでておらず、検討が継続されるようです。

新制度については改正法の公布から適用開始まで1~2年程度の期間が設けられるとされていますので、実際に新制度の利用が可能となるのは随分先のこととなりそうですが、制度がシンプルになり、事務負担がそれほど増加しないのであれば、真面目に検討する会社が増えるのではないかと思われます。