消費税増税後の申告 付表1-1等の記入誤りに注意?

税務通信3591号の税務の動向に「消費税増税後の申告 付表1-1等の記入誤りに注意」という記事が掲載されていました。

国税庁が「消費税の軽減税率制度に関する申告書等の様式の制定についての一部改正について(法令解釈通達)」と「旧税率が適用された取引がない場合の地方消費税の計算方法」を公表したことを受けたもので、申告に係る課税期間に旧税率が適用された取引がない場合における付表1-1等の留意点が示されているとのことです。

3月決算会社でも12月決算会社でも増税が10月1日以降なので課税期間に旧税率が適用された取引がないというケースはあまりないと思いますが、国税庁のHPでは、<対象となることが想定される事業者>として以下のケースがあげられています。

・令和元年10月1日以後開業(設立)し、かつ、課税事業者選択届出書を提出し、課税事業者となる事業者

・令和元年10月1日を含む課税期間が課税事業者であり、かつ、令和元年9月30日までの間に旧税率が適用された取引がない事業者

・課税期間特例適用事業者、かつ、令和元年10月1日以後開始する課税期間について申告する事業者

・令和元年10月1日以後開始する課税期間の消費税中間申告(仮決算)をする事業者

・令和元年10月1日以後設立し、かつ、「消費税の新設法人」又は「消費税の特定新規設立法人」に該当する法人

新設法人でない3月決算や12月決算会社に関係があるとすれば、上記でいうところの「令和元年10月1日を含む課税期間が課税事業者であり、かつ、令和元年9月30日までの間に旧税率が適用された取引がない事業者」にあたる場合ですが、前述の通り一般的な既存の事業会社で該当するケースは少ないと思われます。

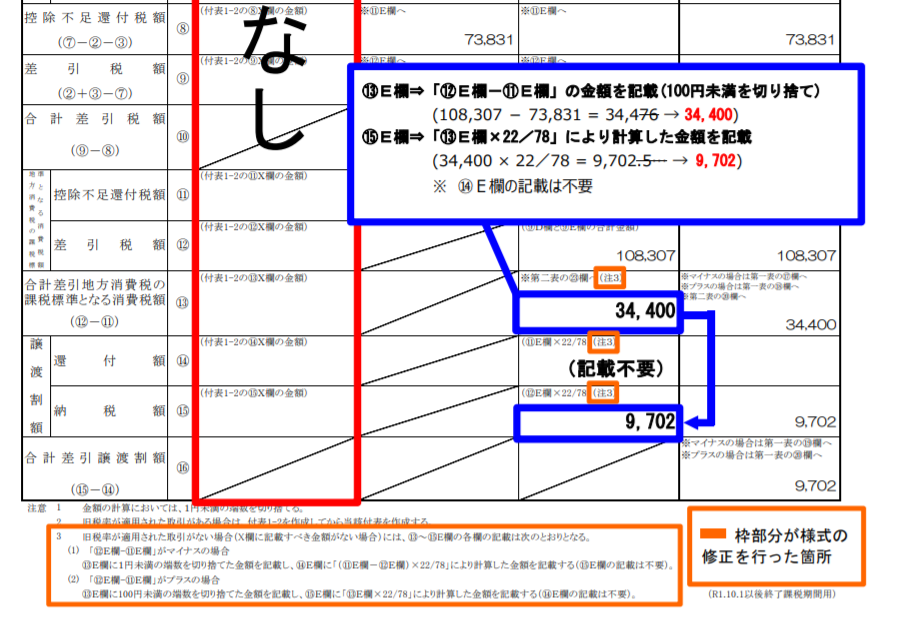

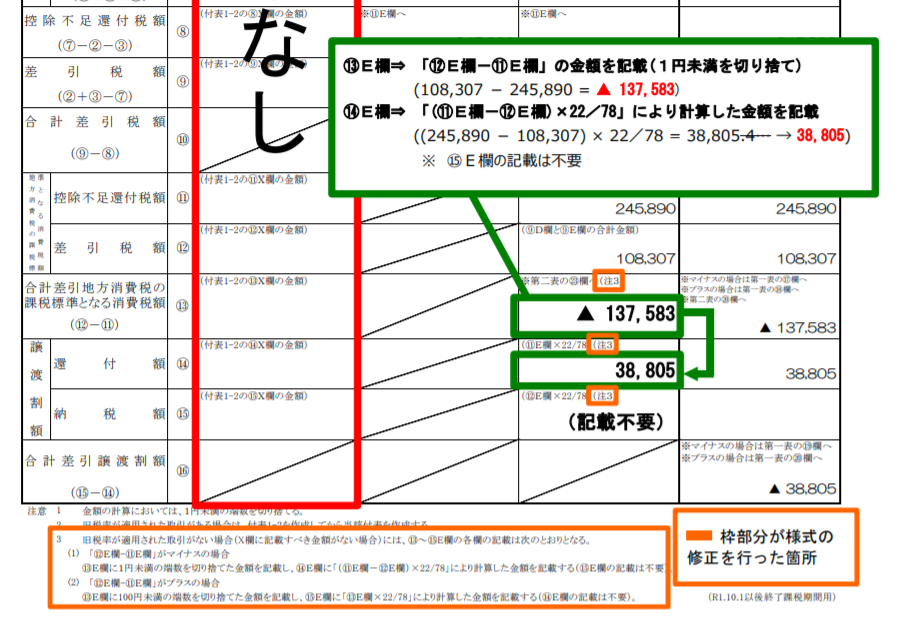

とはいえ、折角なのでどこに影響があるのかを確認しておくと、付表1-1⑬「合計差引地方消費税の課税標準となる消費税額」の金額が、旧税率適用取引がある場合は新税率取引の有無にかかわらず1年未満切り捨て(平成24年改正地方附則11)となるのに対して、旧税率適用の取引がなく、新税率適用取引のみの場合は100円未満切り捨て(地方72の88①)となるとのことです。ただし、還付申告の場合は1円未満切り捨てとなるとされています。

国税庁が示している記載例を引用すると以下のとおりです。

おそらく、消費税の申告ソフトを利用してきちんとアップデートした状態で申告書を作成すれば自動的にそのように処理してもらえるとは思いますが、次年度以降、還付申告でない場合はここの値の十の位および一の位が0以外であれば何かおかしいということになるようですので、注意しましょう。といってもきっと自分ならソフト任せで確認しないと思いますが・・・