上期損失・通期利益の場合の見積実効税率は?

四半期の税金費用の計上をいわゆる簡便法で行っている場合において、上期が損失、通期で利益を見込んでいる場合の見積実効税率はどうなるのかの確認です。

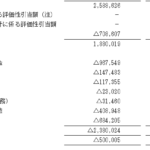

前提として、各四半期末の税前利益の予想額の推移は以下のとおりであるとし、予想年間税金費用は10と見積もられているものとします。

なお、改正法人税および復興財源確保法による税率変更により、簡便法によった場合に四半期で適用する見積実効税率は、実務対応報告第29号「改正法人税法及び復興財源確保法に伴い税率が変更された事業年度の翌事業年度以降における四半期財務諸表の税金費用に関する実務上の取扱い」で以下の通り示されていますが、ここでは単純化のため無視することにします。

上記の前提の場合、1Q末において税前利益20に対して見積実効税率25%を適用し、税金費用を5計上するということに違和感はないと思います。

一方で、2Q末の税前損失が予想通り△10であった場合に見積実効税率25%を適用していいのかという点が問題となります。

疑問を感じるのは、中間財務諸表等における税効果会計に関する実務指針の第12項の内容が思い浮かぶためです。同項の(2)では、以下のように述べられています。

(2) 上期が損失の場合

税引前中間純損失に法定実効税率を乗じて税金費用を計算する。ただし、一時差異等に該当しない差異が重要な場合には、その金額を税引前中間純損失に加減した上で法定実効税率を乗じるものとする(「設例5」参照)。

たしかに、上記のように規定はされていますが、これは「見積実効税率が使用できない場合」に適用される処理方法です。

では、見積実効税率が使用できないケースとはどのような場合かですが、この点については、第11項で以下のように定められています。

(見積実効税率が使用できない場合)

11.簡便法を適用する場合であっても、以下の例示のように第9項の見積実効税率を用いて中間会計期間に係る税金費用を計算すると著しく合理性を欠く結果となる場合には、見積実効税率ではなく第12項の法定実効税率を使用する方法によるものとする(法定実効税率の定義については、個別税効果実務指針第17項を参照のこと。)。

(1) 予想年間税引前当期純利益がゼロ又は損失となる場合

(2) 予想年間税金費用がゼロ又はマイナスとなる場合

(3) 上期と下期の損益が相殺されるため、一時差異等に該当しない差異に係る税金費用の影響が予想年間税引前当期純利益に対して著しく重要となる場合

上記の(1)および(2)の場合において、見積実効税率を使用できないのは「簡便法を適用する場合に用いられる見積実効税率は、予想年間税金費用を予想年間税引前当期純利益で除して算定されるため、予想年間税金費用又は予想年間税引前当期純利益が発生しない場合には見積実効税率は算定できないこととなる」ためです。

したがって、年度で税金費用および税前利益の発生が見込まれており、それに基づいて見積実効税率が計算されているのであれば、上期(あるいは各四半期末)で税前損失が生じていたとしても、前述の第12項(2)の適用はないものと考えらえます。

税額控除等の影響で、見積実効税率<法定実効税率の場合で税前損失が計上された場合には、通期では利益が生じる見込みであるにもかかわらず損失が大きく見えてしまうので法定実効税率を使用したいところですが、それはできないと考えられます。

見積実効税率 < 法定実効税率の場合、通期が利益見込みの場合のほうが2Q末での損失が大きくなるので不合理では?という疑問も生じますが、第12項(2)に従い上期の損失の場合に法定実効税率を使用する場合、無条件に税前損失×法定実効税率で税金費用を計算することができるわけではありません。

12項(2)では上記に加えて以下のように規定されています。

税引前中間純損失に法定実効税率を乗じて計算した税金費用に対応する中間貸借対照表上の資産の額は、第7項に従い、当期首における繰延税金資産の額とともに繰延税金資産の回収見込額を限度として計上する。

つまり、2Q末時点で見た場合に繰越欠損金のように回収可能性を判断することが求められます。一方で、通期で利益見込みの場合は、2Q末で税前損失であってもこのような回収可能性の判断を求められることなく計上することができるという違いがあります。

日々成長