JR乗車券の払い戻し手数料と消費税

今回はJR乗車券の払い戻し手数料と消費税についてです。

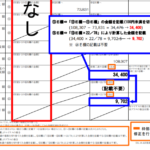

早速ですが、JR東日本の場合、乗車券等を払い戻そうとすると以下の手数料がかかります。

(出典:JR東日本HPより)

さて、上記の手数料は課税仕入となるものなのか、課税対象外なのかが問題となります。

この点に関連するものとしては消費税基本通達5-5-2がありますが、それよりも国税庁タックスアンサーNo.6253 キャンセル料が参考となります。

タックスアンサーでは、以下の二つに分けて述べられています。

- 解約に伴う事務手数料としてのキャンセル料

- 逸失利益に対する損害賠償金としてのキャンセル料

要約すれば上記1は課税仕入となり、上記2は課税対象外となるとされています。

特に上記2においては、以下のように述べられています。

例えば、航空運賃のキャンセル料などで、払戻しの時期に関係なく一定額を受け取ることとされている部分の金額は、解約に伴う事務手数料に該当し課税の対象になりますが、搭乗日前の一定日以後に解約した場合に受け取る割増しの違約金部分は課税の対象となりません。

JR東日本の手数料のうち、手数料が220円となっているものは「有効期間内」あるいは「出発時刻」までの手数料ですので特に違約金部分は含まれておらず、単なる事務手数料見合いと考えられます。

一方で、手数料が330円以上のものは、「列車出発日の2日前まで」という一定期間以後のものとされていることや、「出発時刻」までとしつつも上記の手数料よりも高額な30%相当(最低330円)の手数料がかかることから、通常の手数料とは別に逸失利益部分がのっているのものと考えられます。

したがって、手数料が330円以上のものは消費税の課税対象外部分を含むものと考えられますが、もう一つの問題は330円の場合、220円は課税仕入、110円は逸失利益見合いで消費税課税対象外としてよいのかという点です。

この点については、通常の乗車券であっても事務手数料として220円の手数料がかかるので、指定券を払い戻した場合にも同額の事務手数料がかかっていると考えるのは自然だと思います。

このように考えると、手数料330円のうち220円は課税仕入、110円分は逸失利益のペナルティとして消費税の課税対象外としてよいのではないかと考えられます。

つまり、今の払い戻し料金体系であれば、払い戻し手数料のうち220円までは課税仕入れとし、それ以外の部分は消費税の課税対象外とするという処理でよいのではないかと考えられます。

日々成長