特定支出控除-ここでも会計士は冬の時代を反映?

以前”資格取得費が所得控除できるという特定支出控除って何?”というエントリで、平成24年度税制改正で「資格取得費」の範囲に弁護士、公認会計士、税理士などの資格取得費用が追加されたということを書きました。

この特定支出控除制度について、税務通信3229号において面白い記事が掲載されていました。

この記事では、会計士や税理士の科目免除資格を取得できる大学院に通った場合の学費が「資格取得費」に含まれるのかという点が取り扱われています。

結論としては、会計専門職大学院や会計士や税理士の科目免除が受けられる大学院に係る学費は「資格取得費」に含まれないとのこです。なお、司法試験の受験資格を得ることができる法科大学院の学費は「資格取得費」に含まれるとのことです。

何故、法科大学院の学費は「資格取得費」に該当し、会計専門職大学院などの学費は「資格取得費」にあたらないかですが、これは一言でいえば、会計士や税理士になるのに大学院に通うのは一般的とは言えないからというのが理由のようです。

つまり、弁護士資格を取得しようとする場合、基本的には法科大学院で一定の学位を取得しない限り司法試験の受験資格が得られず、結果的に弁護士資格も取得できないので、法科大学院への通学は、弁護士資格取得のために必要なものと考えれるので「資格取得費」に含まれる。一方で、会計専門職大学院はTAC等へ通うだけでも資格取得が可能で、かつ大学院に通っても一部の科目が免除されるに過ぎないため必ずしも必要な支出とは言えないため「資格取得費」には含まれない、ということです。

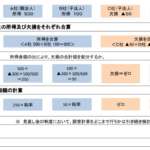

なお、特に会計士の場合は専門学校の授業期間が年をまたぐの一般的だと思いますが、この場合、専門学校の授業料等は期間按分して各年の特定支出を算定する必要があります。実際、授業のコマ数は前半と後半で結構違ったりしますが、そこまでは考慮する必要はなく単に期間按分すればよいようです。

日々成長