自己株式取得の税務

今回は自己株式の税務についてです。以前調べた時にまとめた気がしていたのですが、会計処理しか書いていないようなので(どこかに埋もれているのか・・)税務上の取扱いについてもまとめておくとことにします。

1.自己株式の取得時

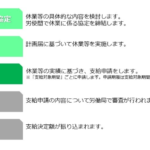

自己株式の取得時の注意点は、「みなし配当」が生じる可能性があることとそれに伴い源泉徴収義務が生じるという点です。

自己株式の取得は法人税法上、は資本の払戻しとして整理されています。そのため、資本金等の額の払戻しを超えて払い戻した部分が利益積立金額からの払戻しとして「みなし配当」と取り扱われることになっています。

つまり、自己株式の取得直前の資本金等の額を自己株式を除く直前の発行済株株式総数で除した金額に、取得した自己株式の数を乗じた金額が払い戻された資本金等の額とされ、残りが「みなし配当」となります。

みなし配当=自己株式の対価として支払った金額-自己株式取得直前の資本金等の額÷発行済株式総数(自己株式を除く)×取得した自己株式数

自己株式の対価100、取得直前の資本金等の額800、発行済株式総数10株、取得した自己株式1株とすると、みなし配当の金額は100-800÷10株×1株=20と計算されます。

なお、法人税法24条1項で特例が設けられているため、上場会社等が市場取引Iこより取得する場合は、みなし配当を認識しないものとされています。

2.自己株式の処分時

自己株式を処分(売却)した場合においては、税務上は、新株発行と同様に、処分価額(払い込まれた金額)全額が資本金等の額の増加となります。これは、前述のとおり、自己株式の取得時の取扱いが資本の払戻しと取り扱われているためです。

3.自己株式の消却

自己株式が消却された場合、税務上の仕訳は不要です。これも自己株式の取得が税務上は資本の払戻しとされているためで、税務上の自己株式の取得価額は0なので消却しても影響ないということによります。

ただし、別表五(一)で自己株式および資本金等で表示されている部分の調整は必要となります(処分時も同様)。