保守契約の前受金を収益計上する際の消費税-国税庁Q&Aより

今回は前回に引き続き平成26年1月に国税庁が公表した「消費税率引上げに伴う資産の譲渡等の適用税率に関するQ&A」から保守料金の前受についてです。

このブログでは何回か取り上げていますが、今回のQ&A3では以下のようなものが示されています。

Q&A3の問を要約すると以下のようになっています。

3月に受領した前受金が5%で計算されたものなのか8%で計算されたものなのかは明示されていませんが、Q&Aになるくらいなので明示はされていませんが5%で計算した金額を前受金として計上していると考えるのが素直な解釈ではないかと思います。もっとも、せっかくのQ&Aなのでそれを明示してくれればよいのにという感じはします。

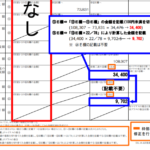

さて、この問に対する答は以下のようになっています。

・・・(省略)

契約期間は1年間であるものの、保守料金が月額で定められており、その役務提供が月々完了するものですので、この保守契約に基づき計上した前受金に係る資産の譲渡等の時期は、現実に毎月の役務提供が完了する時であり、その時の消費税率が適用されます。

したがって、施行日以後、役務提供が完了するものについては、新税率(8%)が適用されることとなります。

というわけで、仮に前受金が5%相当で計算されていても4月以降に役務提供が完了するものについては8%を適用する必要があるというのがこのQ&Aの趣旨ということになるのではないかと思います。

なお、このQ&Aでは中途解約時には未経過相当分の保守料金を返還するという前提になっていますが、この条項があるのとないのでは取扱いが異なるのかについては特に触れられていません。

日々成長