ライツ・オファリングリングとは?

東京証券取引所は10月24日に新株予約権証券の上場制度の見直しに係る取引参加者規程等を一部改正しました。

この改正によって、ノンコミットメント型ライツ・オファリングの上場については、既存の上場基準に加え、株主総会決議による株主の意思確認又は証券会社による審査が求められることになったうえ、経営成績及び財政状態に係る形式基準も設定されました。

形式基準は、以下の二つの要件に該当することが必要とされています。

- 2期連続で経常赤字でないこと

- 直前事業年度又は直前四半期会計期間末日において債務超過でないこと

1.そもそもライツ・オファリングとは何か

ライツ・オファリングとは、企業の資金調達の一手法で、一般的にはすべての既存株主に新株予約権の無償割当(会社法)を行い、その新株予約権を金融商取引所に上場して売買を可能とし、権利行使した株主から払い込まれる資金で資金調達を行うものです。

第三者割当増資などと比較すると、株式の希薄化を出来る限り回避できる手法であったため、平成22年12月に東証が新株予約権証券の上場基準を緩和したことにより制度整備が図られたという経緯があります。

2.コミットメント型とノンコミットメント型

ライツ・オファリングにはコミットメント型とノンコミットメント型の二つの類型があります。

コミットメント型は株主が権利不行使であった場合に、証券会社がライツを取得して権利行使するものです。したがって、コミットメント型の場合、すべての新株予約権が行使され、満額の資金調達が可能となります。

ノンコミットメント型は、既存株主が権利を行使しない場合には、権利が消滅するものです。

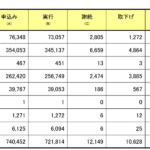

今年6月に東証が公表した「我が国におけるライツ・オファリングの定着に向けて」によれば、平成26年6月末

日までに公表された25件のライツ・オファリングのうち、コミットメント型ライツ・オファリングは3件のみで、残りの22件(88.0%)はノンコミットメント型ライツ・オファリングであったとされています。

なお、英国や香港ではノンコミットメント型が例外的にしか実施されていないということです。

3.何が問題なのか?

ライツを割り当てられた株主が取りうる選択肢は以下の三つとなります。

- 権利行使

- 権利放棄

- 権利売却

権利行使をしない場合、市場で権利を売却することができるのであれば権利放棄を選択することは通常考えられませんので、権利行使か権利売却が選択されることになると考えられます。

しかしながら、前述の日本で実行されたノンコミットメント型ライツ・オファリング22件についてみると、「14件(63.6%)が直前期に純損失を計上した会社によるもの、4件(18.2%)が直前期又は直前四半期の時点で債務超過の会社によるもの、14件(63.6%)が直前期に無配の会社によるもの」となっており、通常の公募増資では資金が調達できないであろう会社がノンコミットメント型ライツ・オファリングを利用しているという傾向が伺えます。

経営成績や財政状態に問題があるような状況であると、権利行使をして株式を取得するという選択肢もとりずらいものとなるため、ライツを取得した株主の多くは権利を売却すると考えられます。

権利を売却するとしても、所有する株式の希薄化分を填補できるのであれば経済的には問題ないのですが、残念ながら「我が国のライツ・オファリングの実例では、新株予約権の市場価格がその理論価格と比して割安となる傾向が顕著である」とのことです。

そのため仮に権利を売却する場合、割安となった分だけ結果的に損失が生じることになります。ライツ・オファリングによって倒産しそうな会社が存続できるとすれば、多少の経済的損失が生じたとしても既存株主にとってはありがたいという考え方もありますが、特に経営成績等に問題がない会社でライツ・オファリングが実行されてしまうと権利行使できない既存株主は単に損失を被るだけという問題があるわけです。

このような問題に対応するために行われたのが冒頭の改正です。

日々成長