事業所税の確認(その3)-資産割

事業所税の確認(その2)の続きです。今回は、事業所税の資産割について確認します。

納税義務者と免税点

指定都市等において事業を行うもので、事業年度末に事業所等を有するものが、事業所税の資産割を納める義務があります。

ただし、事業所床面積が1,000㎡以下の場合は課税されません。

上記でいう「事業所等を有する」というのは、固定資産として自ら所有する場合はもちろん、オフィス等を賃借している場合も含まれます。逆にいうと、貸しビル等のオーナーは、自らそこで事業を行うのでなければ納税義務は生じないこととなります。

なお、免税点の判定は、課税標準の算定期間の末日の現況により行うこととされており、税額を算出する際に行われるような月割計算(後述)は行われないという点も間違わないように注意が必要です。

みなし共同事業の場合の免税点

法人が子会社等の特殊関係者と同一家屋内で事業を行っている場合には、その特殊関係社の事業は、当該法人との共同事業とみなされます。これにより、共同事業とみなされた特殊関係者が行う事業に係る床面積(および従業者)を合計して免税点の判定を行う必要があります。

例えば、P社(親会社)とP社の100%子会社であるS社が同一ビル内に事業所を有しており、P社の床面積が800㎡、S社の床面積が400㎡であった場合、P社単独では免税点以下となっていますが、みなし共同事業としてP社とS社の床面積が合計されることにより、免税点を超過し事業所税の課税対象となります。

特殊関係者の要件については、従業者割の後に詳細を確認することとし、ここでは割愛します。

税額

事業所税の資産割は事業所床面積1㎡あたり600円です。

ただし、事業年度の途中で会社を設立して事業所税の課税対象となった場合や、事業所を新設したり廃止して事業所床面積が変動した場合には、月割計算で税額が調整されます。

新設法人の場合(期中解散も同様)

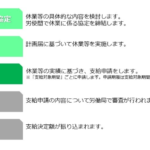

新設法人など事業年度が1年に満たないときは、資産割の課税標準である事業所床面積について月割計算を行います。具体的には以下の計算式で、事業所床面積を計算することとなります。

(*)算定期間の月数に1ヶ月未満の端数が生じているときは、1ヶ月に切りあげます。