未実現損益の税効果の取扱いをASBJが再検討

経営財務3287号のニュースに「ASBJ 未実現損益の税効果上の取扱い議論」という記事が掲載されていました。

この記事によるとASBJは11月17日に第43回税効果会計専門委員会を開催し、未実現損益の税効果の取扱いを検討したとのことです。この論点が継続的に検討されていることは認識していましたが、最近ほとんど触れることのない米国基準において、従来採用されていた繰延法が、2016年10月より棚卸資産以外の資産は資産負債法に改正されていたということを知りました。

IFRSでは資産負債法が採用されており、米国基準も上記のとおり棚卸資産以外の資産は資産負債法、棚卸資産のみ繰延法に改正されたことにより、IFRSとも米国基準とも異なることとなったので、これらの基準と整合性を図ることが検討されているとのことです。

選択肢としては、①独自路線をいく、②IFRSに合わせる、③米国基準に合わせるの三つですが、上記の記事によると事務局は、”「棚卸資産以外の資産に係る未実現損益の税効果についいてはIFRSと整合する」”ことと”改正に伴う実務負担が案2に比べ「ある程度軽減される」”ため米国基準と整合させる案をとりたいと考えているとのことです。

一方で”作成者側より「コストはさほどかからない」として案1または案2を支持する意見が複数出たため、コストについて追加調査が必要とされた”とされています。

たしかにIFRSと整合させると考え方を資産負債に一本化することが可能ですが、いずれにしても中途半端に繰延法を残すのであれば米国基準を追っかける必要性はあまりないように思います。

ちなみに、日本基準において、未実現損益の税効果についてのみ繰延法が用いられている理由は、連結税効果実務指針46項によれば「未実現損益の消去に関する従来からの実務慣行を勘案し、それと整合するように未実現損益の発生年度における売却元の税率を適用する考え方を採用した」とされています。この考え方からすると、従来の実務慣行を変更し中途半端に米国基準を追っかけるというのはやはりないかなという気はします。

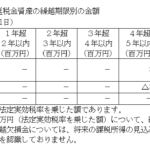

一方で米国基準において繰延法が採用されていた理由については第 338 回企業会計基準委員会 の審議事項(5)-2の資料において以下のように述べられています。

(米国会計基準における取扱い)

6. 米国会計基準では、日本基準と同様に繰延法が採用されており、このような取扱いとした理由として、旧 SFAS 第 109 号「法人所得税の会計」第 124 項において、以下が記載されている。

(1) 移転された資産について購入側における税務上の基準額が連結財務諸表において報告されている取得原価を超える金額はテクニカルには一時差異の定義を満たすが、これを一時差異として会計処理した場合には、グループ内の利得が連結上消去されるにも関わらず、グループ内の利得に関連する法人所得税を認識することとなり、矛盾を生ずる。この矛盾を解決するために繰延税金資産の認識を禁止した。

(2) この例外的な取扱いは、多くの企業にとって、異なる通貨に関わる複雑な繰延税金の計算を回避することにも資する。

これだけ読むと、結局繰延税金資産が計上できないと法人所得税が認識されてしまうような気がしていまいますが、より具体的な処理については、上記資料の脚注3で以下のように解説されています。

米国会計基準では、購入側の課税法域における税務上の基準額と連結財務諸表において報告されている取得原価との差額に関し、繰延税金資産の認識が禁止されている(ASC 740-10-25-3 (e))。その上で、連結グループ内に残っている資産に関する内部利益に対して支払われた法人所得税があれば、それを繰り延べるか、又は連結上消去されるべき内部利益を適切に減額しなければならない(ASC 810-10-45-8)とされている。

少々回りくどいように感じますが、米国基準においては2016年10月の改正においても棚卸資産については繰延法が維持されているとのことですので、この点は譲れないということなのでしょう。

資産負債法なのか繰延法なのかによって、税効果を計算する際に適用する実効税率として売却側、購入側のいずれを用いるのか、税率変更があった場合に影響を受けるのか否かという点も変わってくることとなります。

果たしてどうなることやら。