税効果会計の改正案の全容とは?(その1)

「税効果会計の改正案の全容」(T&A master No.692)という記事で、ASBJが2017年5月30日にも決定する予定として「税効果会計に係る会計基準」等の改正の概要が紹介されていました。ASBJのHPでは6月1日現在において公開草案は掲載されていませんので、修正されている可能性はありますが、取り上げられていた項目を紹介します。

会計処理の見直し(2つ)

1.個別財務諸表における子会社株式等に係る将来加算一時差異の取扱

現状、個別財務諸表における子会社株式等に係る将来加算一時差異については、繰延税金負債を認識するものとされていますが、これが連結財務諸表における取扱と同様の取扱に改正されるとのことです。

すなわち、「親会社または投資会社がその投資の売却等を当該会社自信で決めることができ、かつ、予想可能な将来の期間に売却を行う意思がない場合」を除き、繰延税金負債を計上する取扱に見直されることとなります。

ところで、個別財務諸表における子会社株式等については減損等による将来減算一時差異は馴染み深いですが、将来加算一時差異についてはそれほどお目にかかることはないように思います。将来加算一時差異が発生するのは、他にもあるのかもしれませんが、連結納税を採用した際に投資価額を修正したことにより生じるのが典型的ではないかと思います。

2.分類1の回収可能性

分類1の会社の場合、現状は繰延税金資産は全額回収可能とされていますが、これが「原則として、繰延税金資産の全額について回収可能性があるものとする。」に改正されるとのことです。

これは、子会社株式に対して減損を実施した場合に、清算するまで保有し続ける方針であるため、将来、評価減が損金算入される可能性が低いにもかかわらず、繰延税金資産を計上するというのは不合理であるため、そのようなケースでは繰延税金資産の回収可能性がないと判断することが想定されるためとのことです。

表示(注記)の見直し

1.繰延税金資産・負債の表示区分

現状、対象勘定の流動固定分類に従って繰延税金資産・負債が流動固定に分類されていますが、これが改正によりすべて非流動項目として取り扱われることとなるとのことです。

これはIFRSおよび米国基準と同様の取扱として比較可能性を高めるための改正とのことです。

実務作業的には簡便になるので、ありがたい改正といえそうです。

2.評価性引当額の内訳に関する注記の追加

評価性引当金について以下の項目の注記が新たに求められることとなるとのことです。

- 評価性引当額の内訳に関する数値情報

- 評価性引当額の内訳に関する訂正的な情報

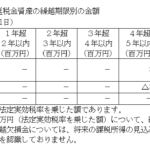

- 繰越期限別の税務上の繰越欠損金に係る通知情報

- 税務上の繰越欠損金に関する定性的な情報

上記の細かな内容は次回としますが、連結財務諸表を作成している場合における個別財務諸表の注記においてはコストと便益の観点から上記の1.評価性引当額の内訳に関する数値情報のみ開示することが提案されているとのことです。

今回はここまでとします。