節税保険対応の通達改正案が公表

税務通信3552号の税務の動向に「国税庁 節税保険に対応した法人税基本通達の改正案を公表」という記事が掲載されていました。

国税庁が、4月11日にいわゆる法人向けの節税保険等に対応した法人税基本通達の改正案の意見募集を開始したとのことです。なお、意見募集は5月10日までとされています。

まず、重要な改正通達の適用時期については以下の様に述べられています。

改正後の連結納税基本通達8-3-5の2、8-3-4から8-3-9までの取扱いは、平成 31 年○月○日(改正通達の発遣日)以後の契約に係る定期保険又は第三分野保険の保険料について適用します。

上記より、既存契約については改正通達は適用されないこととなる予定です。

その他改正の概要として、まず、「従来の定期保険の取扱いに第三分野保険の取扱いを加え、これらの保険料に含まれる前払部分の保険料が相当多額と認められる場合を除いて、期間の経過に応じて損金の額に算入すること」とされています。

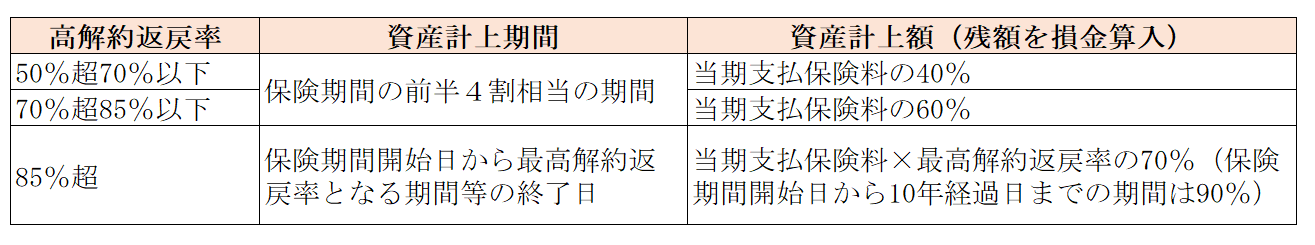

そして、「法人が、自己を契約者とし、役員又は使用人(これらの者の親族を含みます。)を被保険者とする保険期間が3年以上の定期保険又は第三分野保険で最高解約返戻率が 50%を超えるものに加入して、その保険料を支払った場合には、課税所得の期間計算を適正なものとするため、その支払った保険料の額については、最高解約返戻率に応じ」て保険料の一定部分を資産計上することが求められています。

具体的には、税務通信の記事でわかりやすく以下のように表にまとめられていました。

(出典:税務通信3552号 税務の動向「 最高解約返戻率50%超の定期保険等の保険料の主な取扱い(法基通(案)9-3-5の2)」)

すでに最高解約返戻率が85%というような保険の販売は停止されていると報じられていますので、通達が確定した時点では契約しようにも該当する保険が販売されていないという状況である可能性が高そうですが、解約返戻率が50%超から対象となるので注意が必要です。