IPOはツキも重要-昨年に引き続き再トライのウイングアーク1st株式会社はどうする?

新型コロナの影響で日経平均が一気に2万円を割り込んでくる水準になってしまいました。

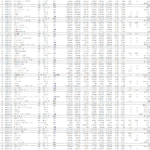

2020年は本日までに8社がIPOしていますが、公募・売出価格と本日の終値を比較すると以下の様になっています。

1.(株)ジモティ 1,000円→1,420円

2.コーユーレンティア(株) 1,890円→1,120円

3.AHCグループ株式会社 2,200円→1,600円

4.(株)カーブスホールディングス 750円→497円

5.(株)Kids Smile Holdings 2,260円→2,035円

6.(株)ウイルテック 1,200円→863円

7.(株)きずなホールディングス 2,320円→1,898円

8.(株)フォーラムエンジニアリング 1,310円→810円

ジモティを除く7社は公募価格を下回っており、本日上場した(株)フォーラムエンジニアリングにいたっては、公募・売出価格1,310円に対して810円ですので、IPOに申し込んで当たってしまった方はかなり気の毒な結果となっています(自己責任なので仕方ないですが)。

各銘柄の人気の有り無しもありつつも、基本的に各社とも時期が悪かったというのは間違いないと思います。とはいえ、本日上場した(株)フォーラムエンジニアリング を除けば、残りの7社は仮上限の上限価格で公募・売出を達成していますし、明日以降IPOを予定している会社で既に公募価格が決定している10社も仮条件の上限で価格が設定されており、ここまでの会社は、業績的に上場後直ぐに試練を迎えるという可能性は否定できないもののの、資金調達的には滑り込みセーフといえそうです(既にIPOした会社と同様の状況となれば、当選してしまった株主が損失を被ることとなりますが・・・)。

株式市場の状況がさらに悪化すれば、現在上場を承認されている会社の中では、上場申請を取り下げるという会社が出てきても不思議ではありませんが、上場タイミングを逸することでその後も上場できないという可能性もあるので、なかなか難しい選択です。

これから3月に上場する会社の中に、ウイングアーク1st株式会社という会社(市場未定)があります。同社は、昨年3月に上場を予定していましたが、「最近の株式市場の動向等諸般の事情を総合的に勘案し」東証への上場申請を取り下げています。

本当に株式市場の動向が問題だったのか、他に要因があったのかは定かではありませんが、「最近の株式市場の動向等諸般の事情」を再び考慮すれば、昨年同様の決断が下されても不思議ではありません。

こんなことをいうと元も子もないですが、IPOは運やツキといったものもかなり重要だったりすると改めて感じます。