グループ通算制度の概要(その2)ーみなし事業年度

“グループ通算制度の概要(その1)“の続きです。

5.グループ通算制度開始・加入時の取扱い

グループ通算制度を開始した場合、グループ通算制度開始前の事業年度において、時価評価課税と繰越欠損金の切り捨てが行われます。

グループ通算制度の適用を受けている通算親法人が、他の内国法人を100%子会社にした場合には、当該内国法人がグループ通算制度に加入するため、グループ通算制度加入前の事業年度において、当該他の内国法人の保有する資産に対する時価評価課税と繰越欠損金の切り捨てが行われます。

(1)みなし事業年度

①グループ通算制度開始時

事業年度開始の日からグループ通算制度が適用される最初の通算親法人の事業年度開始の日の前日までの期間をみなし事業年度として単体申告を行う必要があります(法法14③)。

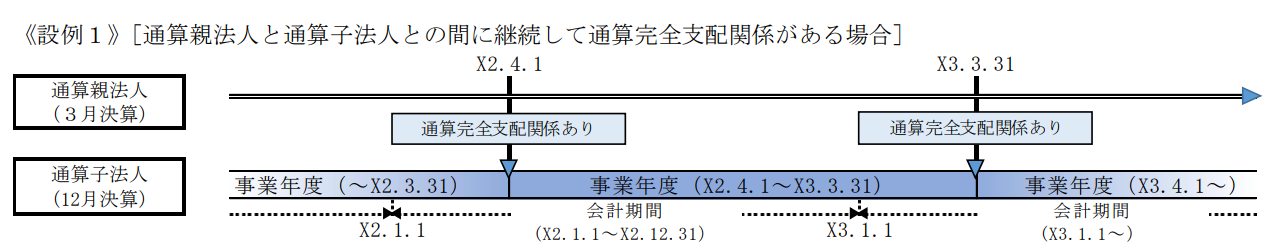

通算親法人と通算子法人の決算日が統一されている前提で上記を読むとなんのことはありませんが、通算親法人が3月決算、通算子法人が12月決算の場合で考えると、決算日がズレていると結構面倒なのでは?ということになります。

会計上の連結のように3カ月ズレならそのまま連結してよいというようなことはなく、上記のような場合、通算子法人においていは、通算子法人の会計期間等による事業年度で区切られません(法法14⑦)。つまり、グループ通算制度上は、通算親法人の事業年度と同じ期間がその通算子法人の事業年度となるということになります。

親子間で決算日が異なる場合の通算子法人の事業年度の考え方が、「グループ通算制度の概要(令和2年4月)国税庁 <<設例1>>」に以下の様に図示されていました。

この取扱いは、連結納税制度でも同様のため連結納税制度を採用している会社にとって目新しいことではありませんが、グループ通算制度から適用を検討するという場合には、会計用と税務用の事業年度で処理を行わなければならないというような二度手間を回避するため、決算日を統一することを前提として考えた方がよいと考えられます。

②グループ通算制度に加入する場合

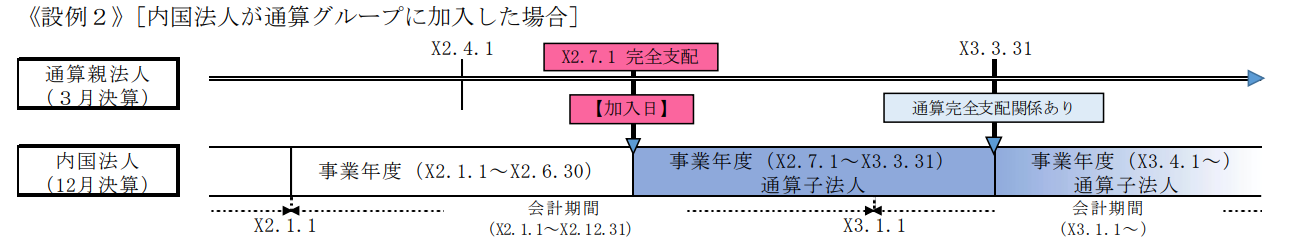

既にグループ通算制度を開始している通算親法人が他の内国法人を100%子会社にした場合には、当該100%子会社になった日がグループ通算制度の加入日となるため、当該加入日の前日の属する事業年度開始の日からその前日までの期間、加入日から通算親法人事業年度終了の日までの期間がそれぞれみなし事業年度となります(法法14③④)。

原則的な取扱いを図示したものは以下のとおりです。

(出典:「グループ通算制度の概要(令和2年4月)国税庁<<設例2>>」

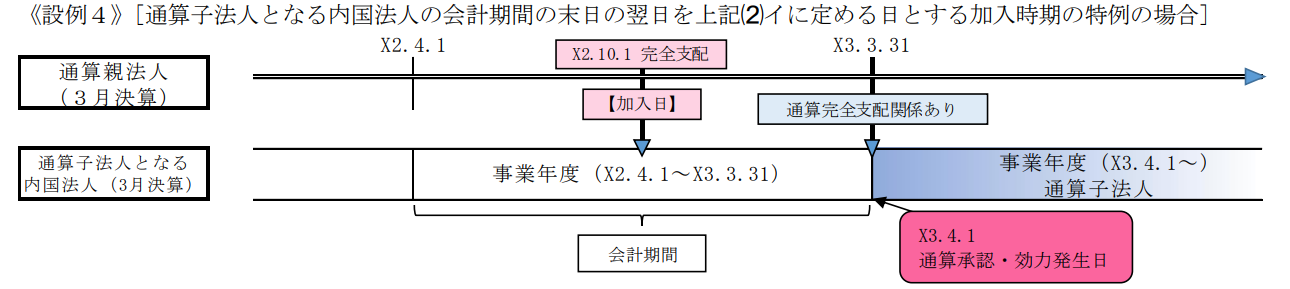

原則的な取扱いは上記のとおりですが、グループ通算制度では、特例として完全支配関係を有することとなった日の前日の属する会計期間の末日の翌日を承認の効力発生日および事業年度開始の日とすることができる特例が設けられています(法法14⑧ロ)。

(出典:「グループ通算制度の概要(令和2年4月)国税庁<<設例3>>」

上記の特例を受けるためには、新たにグループ通算制度に加入する内国法人が加入時期の特例の適用がないものとした場合に加入日の前日の属する事業年度に係る確定申告書の提出期限となる日までに、その通算親法人等が加入時期の特例の適用を受ける旨の届出書を納税地の所轄税務署長に提出する必要があります(法14⑧)。

今回はここまでとします。