2019年のIPOは94社-経営財務誌調べ

経営財務3441号に「2019年のIPOは94社」という記事が掲載されていました。

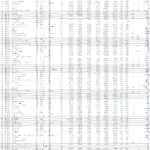

経営財務誌の集計によると市場別の2019年のIPO社数は以下のとおりとなっています。

東証一部・・・1社(1.1%)

東証二部・・・11社(11.7%)

JSADAQ・・・6社(6.4%)

マザーズ・・・63社(67.0%)

TOKYO PRO・・・9社(9.6%)

名証セントレックス・・・1社(1.1%)

札幌アンビシャス・・・1社(1.1%)

福証本則・・・1社(1.1%)

福証QBoard・・・1社(1.1%)

少し前に”2019年IPO会社の監査報酬動向など”という記事で、Tokyo Pro Marketを除く東証のIPO社数は83社とカウントしていましたが、上記記事の集計結果から計算すると81社と2社の差が生じていました。この記事には社名の一覧が掲載されていたので、自分の集計と付け合わせてみたところ、差の要因は(株)Lib Work(2019年6月18日マザーズ)と(株)global bridge HOLDINGS(2019年12月23日マザーズ)の2社が経営財務の集計には含まれていないことによるものでした。

(株)Lib Workは元々福岡に上場している会社なので除外されているのだろうと推測できましたが、(株)global bridge HOLDINGSは何故とIの部を改めて確認していると、この会社は2017年にTokyo Pro Marketに上場していた会社であったことが判明しました。

よって、上記2社を除くと東証のIPO(Pro Marketを除く)は81社となり、自分の集計結果と一致していることが確認できました(市場別に見るとマザーズが65社→63社で上記と一致)。

また、94社ベースで監査人を集計すると以下のとおりとされています。

EY新日本 23社

トーマツ 21社

あずさ 19社

太陽 9社

PwCあらた 4社

いわゆる大手4法人で67社(71.3%)を占めたとされていますが、そういった意味では大手4法人に含まれていない太陽が9社と健闘しているといえそうです。

本社所在地別に集計すると、東京都が64社とダントツ多く、これに愛知県9社、大阪府7社、福岡3社と続いています。なんだかんだ言っても東京の一極集中という傾向に変化はなさそうです。

最後に業種別にみると、情報・通信業が35社とトップで、これにサービス業が27社と続いています。この2業種のIPO社数が多いという傾向に変化はないようです。

Pro Marketや東証以外の市場を含めても年間100社程度ですので、やはりIPOは狭き門と言えそうです。