2020年年末調整に関係する改正事項

2020年の年末調整は10月から年末調整の電子化が開始されるなど手続面での改正も大きいですが、基礎控除の引上げなど改正されている事項が多く、関連書籍も出てきたので確認しておくことにしました。

今回参考にさせて頂いたのは、「令和2年版これだけでOK速攻!年末調整(安田大 著,日本法令)」です。この書籍で本年分の改正点として掲載されていたのは13項目の中から「源泉徴収票(給与支払報告書)の様式」改正を除く12項目を以下で確認します。

1.基礎控除の引上げと上限設定

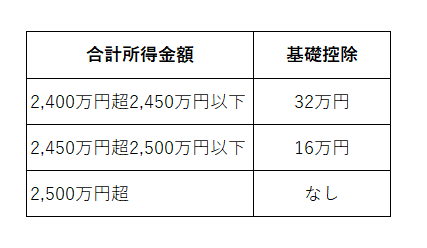

従来基礎控除は一律38万円とされていましたが、10万円引き上げて48万円とされました。ただし、合計所得金額が2,400万円超の方については基礎控除額が以下のとおり引き下げられています。

基礎控除の引上げは、働き方が多様化していることから、さまざまな形で働く人を広く応援する観点から、特定の収入のみに適用される給与所得工場と公的年金控除を縮小し、どうのような所得にでも適用される基礎控除を拡大することとしたものとされています(東京地方税理士会サイトより)。

年末調整といった観点からすると、年末調整の対象者は給与等の金額が2000万円以下の方ですので、基礎控除については48万円になったと考えておけばよいということになります。

2.給与所得控除の引き下げ

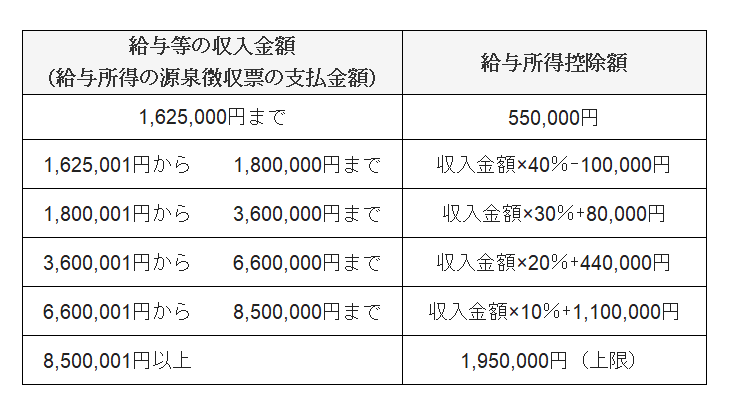

給与所得控除の金額が一律10万円引き下げられ、最低が55万円(改正前65万円)とされるとともに、給与所得控除の上限額の適用される給与等の収入額が850万円(改正前1,000万円超)に引き下げられ、給与所得控除の上限額が195万円(改正前220万円)とされました。

改正後の給与所得控除は以下の様になっています(国税庁HPより)

ただし、給与等の収入金額が850万円を超える人であっても、子育て世代など一定の要件に該当する場合は、後述の所得金額調整控除が新設されたことにより実質的に上限の引き下げの影響は受けないように配慮されています。

3.同一生計配偶者等の合計所得金額要件の引上げ

給与所得控除の引き下げにともなって、同一生計配偶者や扶養親族の合計所得要件等が10万円引き上げられ、以下のとおりとされています。

結果的に配偶者や扶養親族の給与収入が年間103万円以下であればよいという点に変化はありません。

4.配偶者特別控除控除の合計所得金額要件の引上げ

給与所得控除の引き下げに伴い、配偶者特別控除対象となる配偶者の合計所得金額要件が10万円引き上げられ、48万円超133万円以下(改正前:38万円超123万円以下)とされました。

改正後の金額区分別の控除額は以下のとおりです。

5.所得金額調整控除の創設

2.に記載のとおり給与所得控除について、上限額が引き下げられ、上限額にひっかかる金額も従来の1000万円から850万円に引き下げられていますが、給与等の収入金額が850万円を超える人で、以下のいずれかに該当する場合には、その年の給与等の収入金額(上限1000万円)から850万円を控除した金額の10/100に相当する金額を所得金額調整控除として控除することとされました。

給与所得金額調整控除 = (その年の給与等の収入金額(上限1000万円)- 850万円)×10/100

この控除が適用されるのは以下の場合とされています。

①特別障害者に該当する人

②年齢23歳未満の扶養親族を有する人

③特別障害者である同一生計配偶者もしくは扶養親族を有する人

この控除が創設されたことにより、例えば、子育て世帯で給与等が1000万円の人は、1000万円ー850万円)×10/100=15万円が給与所得控除の上限195万円に加えて適用されるため合計210万円の控除を受けることができます。改正前の給与所得控除の上限は220万円であったため、一律10万円の引き下げの影響を除外すれば改正前と同水準の控除を受けることができるということになります。

6.基礎控除申告書等の創設

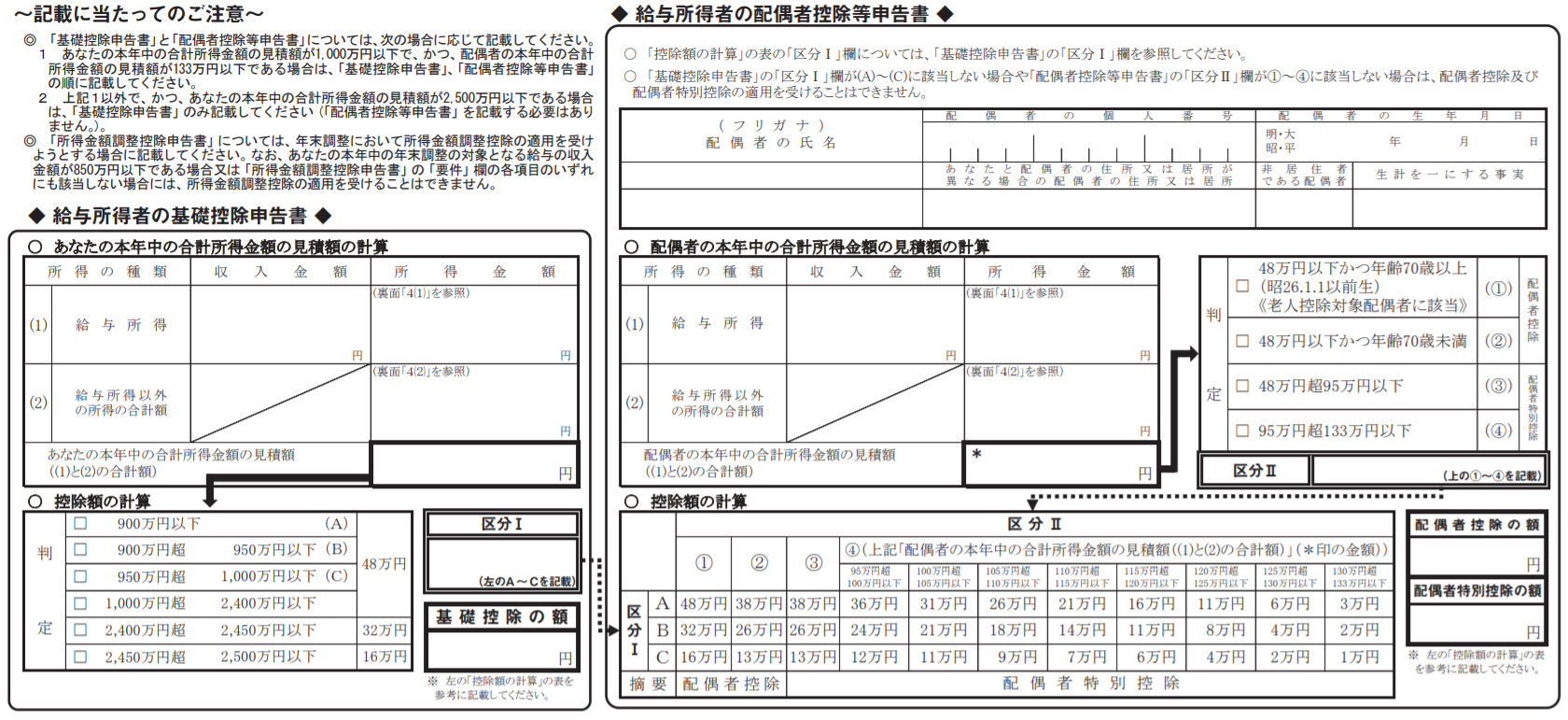

年末調整において基礎控除の適用を受けようとする場合には、その給与等の支払者に基礎控除申告書を、所得金額調整控除の適用を受けようとする場合には、その給与等の支払者に所得金額調整控除申告書を提出しなければならないとされました。

国税庁が公表している書式によれば上記は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という書式にまとめられています。

具体的には以下の様な書式が公表されています(以下が1枚のシートに記載されています)。

7.寡婦(寡夫)控除の改正

寡婦控除のの対象となる寡婦は、所得者が次のいずれかに該当する人でひとり親に該当しない人とされ、寡婦控除額が27万円とされました。

①夫と離婚した後婚姻しない人で、以下のいずれにも該当する人

イ 扶養親族があること

ロ 合計所得金額が500万円以下であること

ハ その人と事実上婚姻関係と同様の事情にあると認められる人がいないこと

②夫と死別した後婚姻をしていない人または夫の生死の明らかでない人で、次のいずれにも該当する人

イ 合計所得金額が500万円以下であること

ロ その人と事実上婚姻関係と同様の事情にあると認められる人がいないこと

また、特別の寡婦控除(35万円)と寡夫控除は廃止(一部は、ひとり親控除へ移行)されました。

8.ひとり親控除の創設

ひとり親控除(控除額35万円)が創設され、ひとり親とは、所得者が現に婚姻をしていない者または配偶者の生死が明らかでない人で、次のいずれにも該当する人とされました。

①所得金額の合計額が48万円以下である生計を一にする子(他の人の控除対象配偶者や扶養親族とされている子を除く)があること

②合計所得金額が500万円以下であること

③その人と事実上婚姻関係と同様の事情にあると認められる人がいないこと

なお、昨年まで認められていた寡夫控除の要件は、以下の三つの要件をすべて満たす人とされていました。

①合計所得金額が500万円以下であること

②妻と死別し、若しくは妻と離婚した後婚姻をしていないこと又は妻の生死が明らかでない一定のひとであること

③生計を一にすること子がいること

9.控除証明書等の電磁的方法による提供

年末調整の際に生命保険料控除、地震保険料控除の適用を受ける者、住宅借入金等特別控除の適用を受ける者は、保険料控除申告書、住宅借入金等特別控除申告書を電磁的方法により提供する場合には、控除証明書等の書面による提出または提示に代えて、電磁的方法により提供することができるとされました(2020年10月1日以後に提出する保険料控除申告書に限る)。

しかしながら、税務通信3620号の「年調電子化と保険料控除等の証明書」によれば「発行者である保険会社等においてデータの提供が義務でないこともあり、今年は準備が整わず、顧客への控除証明書等のデータの提供を見送るケースがあるようだ」とのことですので、利用しようにも利用できないというケースもあるようです。

また「税務署が発行する住宅ローン控除証明書についても、データ提供できるのは、居住年が令和元年(平成31年)以後のものに限られている。さらに、居住開始年分の確定申告書をe-Taxで提出し、翌年分以降の住宅ローン控除証明書についてe-Taxによる電子データでの交付を希望することが必要」とされていますので注意が必要です。

10.法定調書等の提出方法

2021年1月1日以後に提出する法定調書については、法定調書の種類毎に、前々年の提出すべきであった当該法定調書の提出枚数が100枚以上(従来1000枚以上)であるものについては、インターネットを利用したe-Taxを使用して送付する方法又は光ディスク等を使用して提出する方法によらなければならないこととされました。

給与所得の源泉徴収票が1000枚以上であれば、かなり大きな会社でないと該当しないと思いますが、100枚であれば該当する会社が格段に増加することが予想されるため要注意です。

11.公的年金等控除額の引き下げ

①公的年院等控除額が一律10万円引きさげされ、公的年金等控除額の最低額が65歳以上:110万円(改正前120万円)、65歳未満:60万円(改正前70万円)とされました。

②公的年金等の収入金額が1000万円を超える場合の控除額について、上限が1,955,000円とされました。

③公的年金等に係る雑所得以外の所得に係る合計所得金額が1000万円超2000万円以下である場合の控除額を、上記①、②見直し後の控除額から一律10万円、公的年金等に係る雑所得以外の所得に係る合計所得金額が2000万円を超える場合の控除額を上記①、②の見直し後の控除額から一律20万円、それぞれ引き下げられることとされました。

12.給与所得と年金所得の双方を有する者に対する所得金額調整控除

その年の給与所得控除後の給与等の金額および公的年金等に係る雑所得の金額がある人で、給与所得控除後の給与等の金額および公的年金等に係る雑所得の金額の合計額が10万円を超える場合は、給与所得控除後の給与等の金額(10万円を限度)及び公的年金等に係る雑所得の金額(10万円を限度)の合計額から10万円を控除した残額が、給与所得控除後の金額から控除されることとされています。

給与所得控除も公的年金控除も10万円引き下げられたことから、両方の所得があるひとの場合、二重で負担増になることを防止するため、の改正となっています。

以上、色々と改正点の多い年ですので、今年の年末調整はいつも以上に注意しましょう。