市場再編前にとりあえず市場変更する会社は多いのか?

本日の適時開示の中に、株式会社ラクスの「売出価格等の決定に関するお知らせ」がありました。最近あまり適時開示をチェックしていなかったので気づきませんでしたが、売出を行うこと自体は2021年2月19日に東証一部への市場変更への承認と「株式の売出しに関するお知らせ」で開示されていました。

ラクスは一時期TVCMでも結構見かけていましたが、いまや時価総額3000億円超の会社となっています。すでに東証一部にいても全くおかしくないというか、むしろ時価総額的には東証一部にいるほうが自然であるわけですが、いままでマザーズにとどまり続けていました。

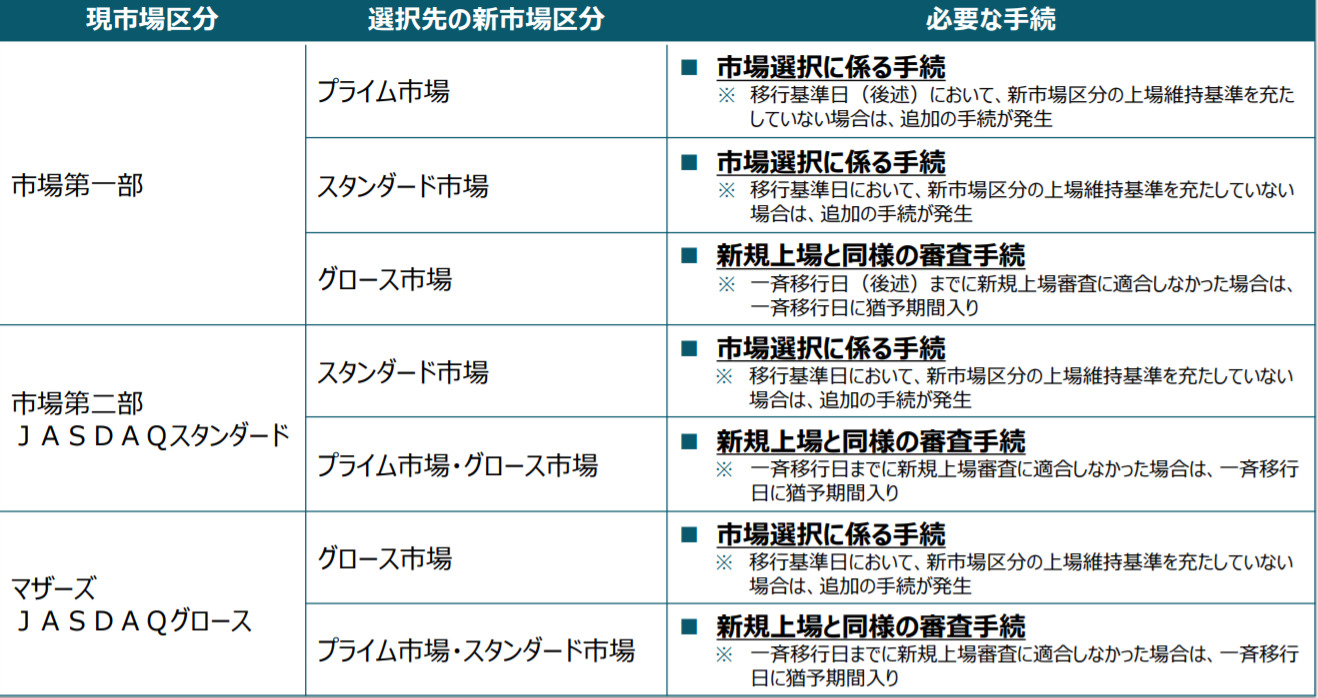

ようやくこのタイミングで東証一部へ市場変更したわけですが、今後予定されている市場区分の見直しにあたり、現行市場と新たな市場区分の関係は以下のとおりとされています。

(出典:「新市場区分の概要等について」(2020年2月21日:東京証券取引所))

これによると、マザーズ上場企業がプライム市場を選択しようとする場合、「新規上場と同様の審査手続」が必要となるとされています。上場してある程度の規模になれば、体制等も整備されているので、通常の審査を受けても問題ないのかもしれませんが、一般的に新規上場の審査は受ける側からするとかなりの労力を要します。

一方、従来マザーズから東証一部への市場変更は時価総額の基準も緩和されていたため、マザーズ上場からあまり時間が経過しておらず、会社のビジネスや体制に変化がなければないほど、市場変更のための審査対応は容易であったというような感じがします。

そして、市場区分見直し前に東証一部にいる会社は、条件を満たせば「市場選択に係る手続」によってプライム市場を選択することができることとなるとされています。

したがって、現在マザーズにいる時価総額の大きな会社は、市場区分見直し前にマザーズから東証一部に市場変更をしておこうと考えることも自然だと思われます。ラクスがどのように考えたかはわかりませんが、時価総額が大きいにもかかわらずマザーズにとどまっている会社の市場変更は今後多く発生するのかもしれません。

現時点でマザーズにいながら時価総額が1000億円を超えている会社には、メルカリ、フリー、JMDC、BASE、マネーフォーワード、弁護士ドットコムなどをはじめ、本日時点で18社(ラクス除く)が存在します。

これらの会社が今年どのような対応をとっていくのか注目です。