株式上場(IPO)に係る監査事務所の選任に関する連絡協議会が設置されたそうです

経営財務3438号のミニファイルに”IPOに係る監査事務所の選任”という記事で金融庁が2019年12月13日に「株式新規上場(IPO)に係る監査事務所の選任等に関する連絡協議会」した旨が取り上げられていました。

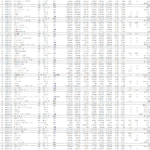

IPOにあたっては形式的には公認会計士等の監査を受けることが必要とされているのみですが、実質的に大手監査法人の監査が必要という感じになっています。この記事によると、直近3年のIPOの監査法人の内訳は、2019年96社(TOKYO PROを含む)中EY新日本が24社、トーマツが21社、あずさが19社、PwCあらたが4社と、大手4法人で68社・約7割を占めていたとされています。2018年は98社中78社(79.6%)、2017年は96社中71社(74.0%)が大手4法人に占められていたとのことです。

大手監査法人4社というもののPwCあらたの件数は他の3法人と規模が異なるため、大手4法人というよりも新日本、トーマツ、あずさの大手三法人が大部分を占めているといえます。

そして、”IPOの監査を巡っては、IPOを目指す会社のうち、特にベンチャー企業が監査法人から「監査を断られたしまった」、「引き受けてもらえない」との声をきくことがある。その一方で、実は引き受け手が無いわけでなく、資本政策や社内体制整備のアドバイスといった上場支援を行う証券会社などが大手の監査法人を勧める傾向にあるためで、大手にこだわらず中堅法人に目を向けられば引き受け手はあるとの見方もある。”と述べられています。

証券会社の担当者などからすれば、中小監査法人等で後で何かあった場合に、なぜ大手監査法人を勧めなかったのかなどと言われる可能性が考えられますし、特に証券会社は引受責任を負うこともあるので、大手監査法人を勧めるというのを単純に責めることはできませんが、会社側からすれば他に引き受けてがいるにもかかわらずIPOを断念しなければならないというのも問題です。

そこでこのような問題を協議するために金融庁が「株式新規上場(IPO)に係る監査事務所の選任等に関する連絡協議会」を設置したということのようです。この協議会の構成メンバーは、日本公認会計士協会、監査法人、日本ベンチャーキャピタル協会、ベンチャー企業関係者、証券会社となっています。それぞれ何名くらい、どの法人の方なのかは今のところ不明ですが、日本経済にプラスとなるような協議を行ってもらえることを期待します。