レジ袋の売上寄附と仕入控除の用途区分

税務通信3607号のショウウインドウに「レジ袋の売上寄附と仕入控除の用途区分」という記事が掲載されていました。

2020年7月1日より、スーパーやコンビニで商品販売時に使用されるレジ袋が有料化されることとなっています。この制度の仕組みをほとんど理解していませんでしたので、税務通信の記事のタイトル自体が意味不明だったのですが、この制度では、レジ袋の価格や売上の使途を制度の趣旨や目的を踏まえた上で事業者が決められ、そのレジ袋の売り上げを環境保全事業等に寄附することも想定されているとのことです。

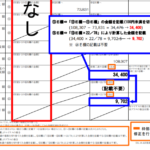

そして、事業者がレジ袋の売上を寄附する前提で、レジ袋を仕入れた場合に、その仕入は消費税の仕入税額控除の用途区分上どのように取り扱われるのかですが、これは「”課税売上対応”となるようだ」というのがこの記事の主なポイントでした。

寄附するために仕入れた物品の消費税の用途区分は通常共通対応となるものの、レジ袋そのものを寄附するわけではないため、レジ袋の売上は課税売上となり、レジ袋に係る仕入は課税売上対応となるだろうとのことです。

買手側として考えると、来客用の飲料をコンビニで購入するというようなケースはそれなりにあると思います。このような場合、レジ袋分だけ10%、残りは軽減税率8%で処理が必要となることも考えられ、数円のために1行仕訳が必要となるというのは結構面倒だと思います。

もっとも、すでにレジ袋が有料化されているスーパー等も相当数見受けられるので、個人的に遭遇していなかっただけで、実務上は煩雑な仕訳処理を行っているケースもそれなりにあるのだと思います。

買手側としては、基本的に金額的に大きな影響が生じることはないと考えられるものの、正しく処理するには、少し注意が必要となりそうです。エコバックを使用すればよいというだけといえば、それだけなのですが・・・